Социальный налоговый вычет

- 2 Марта 2021

Наверное уже многие знают об инвестиционном налоговом вычете с помощью ИИС. Мы уже рассказывали о нем тут и тут. А сегодня я хочу поговорить о социальном вычете.

В него входят затраты на следующие услуги:

дорогостоящее лечение;

обучение;

медицинские услуги и лекарства;

страхование жизни.

Общие нюансы

Налоговый вычет могут делать те, кто платит НДФЛ. Неработающие студенты, пенсионеры или ИП на упрощенке не могут воспользоваться льготой.

Из этого вытекает следующий аспект: сумма вычета не может быть больше суммы исчисленного НДФЛ за год.

Например, Роман зарабатывает 40 тыс. руб. в мес., 480 тыс. руб. в год, других доходов у него нет. От этой суммы работодатель удерживает НДФЛ размером в 62,4 тыс. руб. В 2018 году Роман сделал дорогостоящую операцию стоимостью в 600 тыс. руб. На следующий год наш герой решил вернуть часть затрат через налоговый вычет. Роман имеет право на получение 13% от 600 тыс. руб., то есть 78 тыс. руб. Но так как он за год отчисляет только 62,4 тыс. руб. в виде налога, то вернуть он сможет только эту сумму, остальное сгорит.

Платежи НДФЛ и расходы, по которым вы собираетесь сделать вычет, должны быть произведены в один год.

Например, вы оплатили и прошли обучение в автошколе в 2017 году. На тот момент вы не работали официально и не отчисляли НДФЛ. Официальный заработок появился только в 2018 году. Следовательно, вы не сможете сделать вычет, НДФЛ не был уплачен в год обучения.

Лимит расходов для социального вычета — 120 тыс. руб. То есть в виде вычета можно получить 13% от этой суммы — 15600 руб. В данный лимит входят расходы на образование, медицинские услуги и лекарства. У дорогостоящего лечения нет лимитов. Для детского образования предусмотрен отдельный лимит в 50 тыс. руб.

Налоговые вычеты можно сделать не только за себя, но и за своих близких родственников, если вы оплачивали услуги за них.

Налоговый вычет можно получить через работодателя или напрямую через налоговую. Через работодателя можно возместить расходы, которые были понесены в текущем году. Через налоговую — за прошедшие три года. В данной статье мы подробно рассмотрим второй вариант.

Вычет за медицинские услуги

После похода к стоматологу часто остается горькое послевкусие. И это не связано с анестезией или лекарством, это связано с выставленным чеком. Платная медицина — достаточно дорогостоящее удовольствие. Государство не компенсирует вам всю стоимость предоставленных услуг, но может сделать «скидку» в виде 13% вычета.

Основные условия:

у вас есть официальный заработок, с которого происходят отчисления НДФЛ;

вам предоставили медицинскую услугу, входящую в список. В перечень входят все основные услуги, с которыми обычно сталкивается человек;

у медучреждения, в которым вы проходили лечение, есть лицензия.

Итак, предположим, вы потратили на лечение зубов в 2020 году 50000 руб. При этом у вас есть официальный заработок, а у клиники есть лицензия. В 2021 году вы можете вернуть 6500 руб. (13% от 50000 руб.). Что для этого необходимо?

Желательно сохранять все чеки об оплате, особенно, если оплачиваете наличными. При безналичной оплате чеки можно выгрузить в личном кабинете.

Далее нужно попросить медучреждение подготовить документы для налогового вычета. В них входит: справка об оплате медицинских услуг и лицензия на осуществление медицинской деятельности. Если вы проходили лечение в нескольких клиниках, то придется запросить комплект документов в каждой.

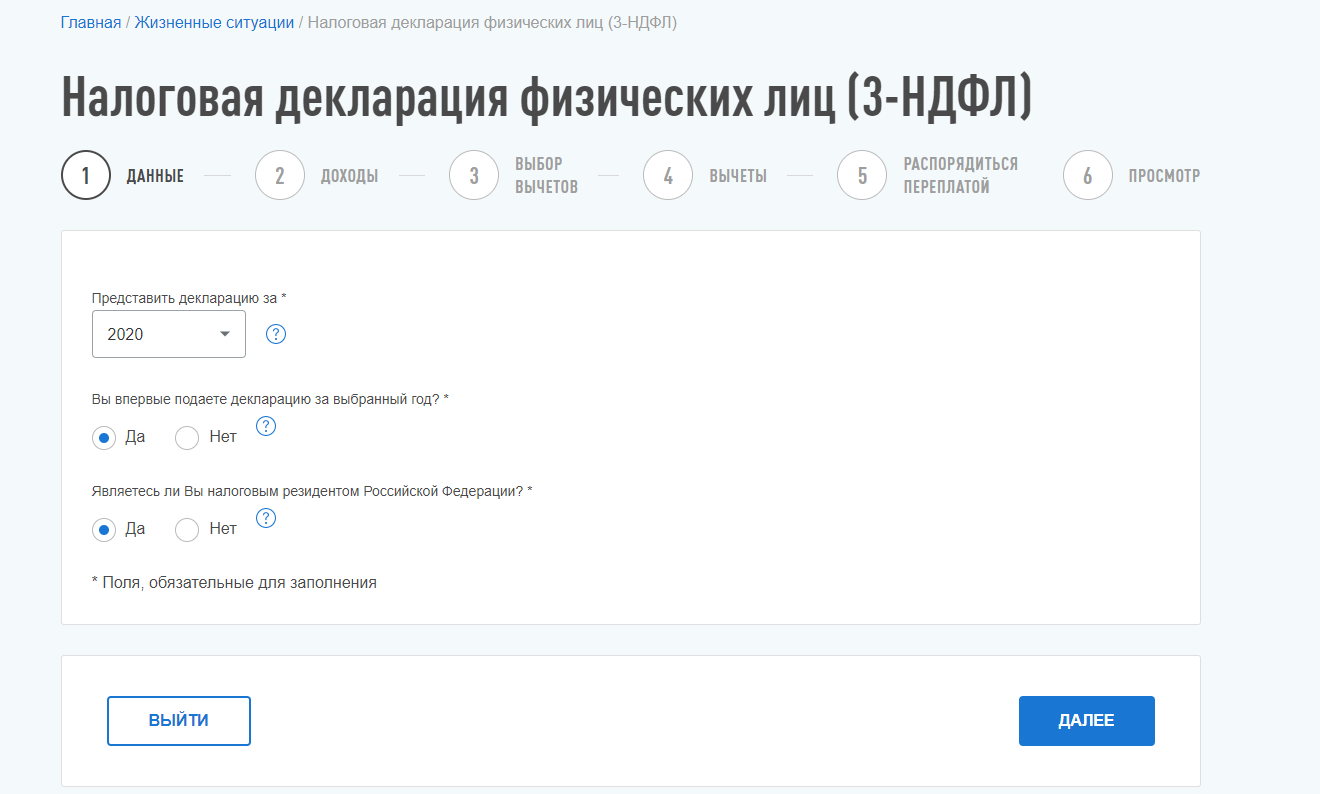

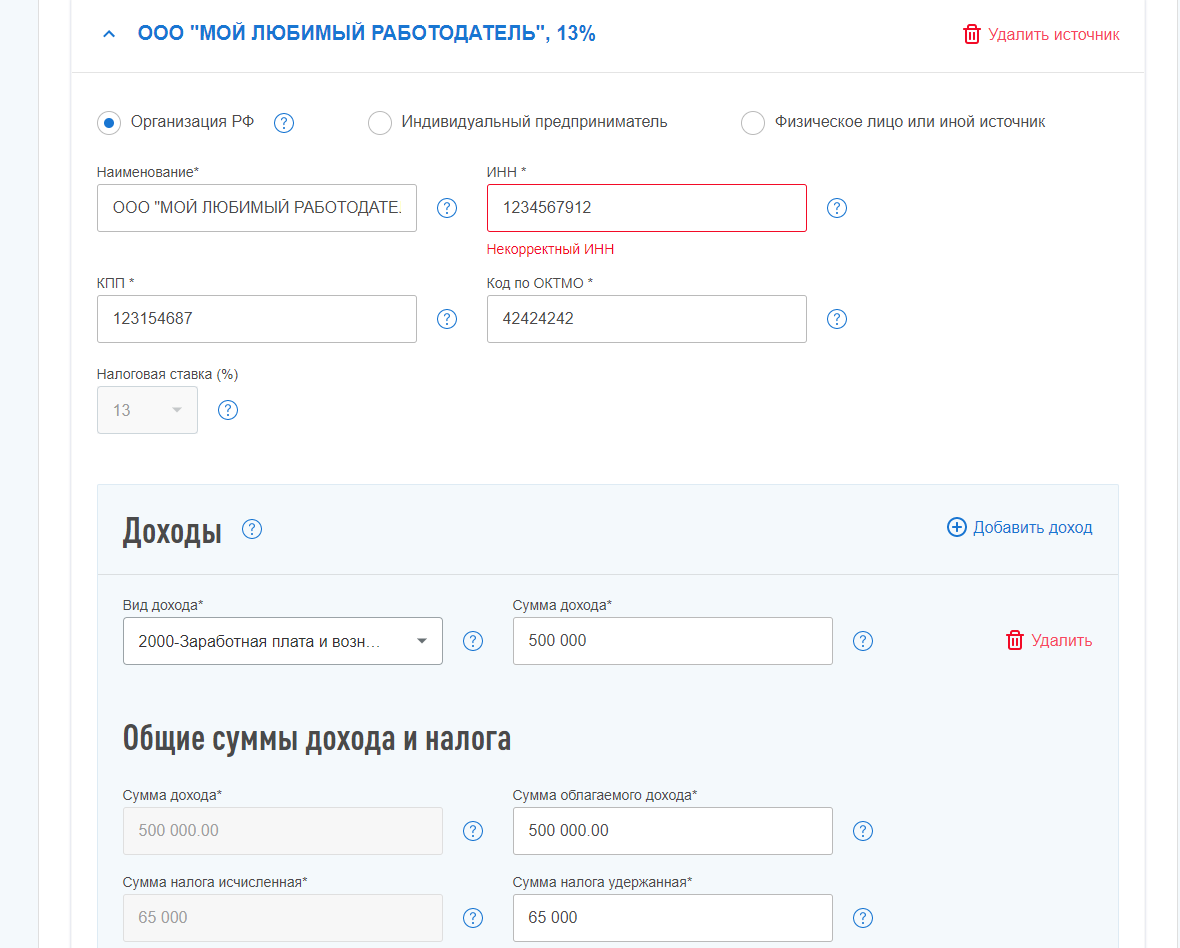

После сканируем все и отправляемся на сайт налоговой, там оформить вычет проще всего. Первым делом нужно заполнить декларацию по форме НДФЛ-3. Выбираем год, в котором были понесены расходы.  Следующий этап — подтверждение доходов и уплаченного налога. Обычно к марту работодатели уже отправляют данные о ваших выплатах в налоговую, и все заполняется автоматически. Если нет, то попросите в бухгалтерии справку НДФЛ-2 и заполните поля самостоятельно.

Следующий этап — подтверждение доходов и уплаченного налога. Обычно к марту работодатели уже отправляют данные о ваших выплатах в налоговую, и все заполняется автоматически. Если нет, то попросите в бухгалтерии справку НДФЛ-2 и заполните поля самостоятельно.

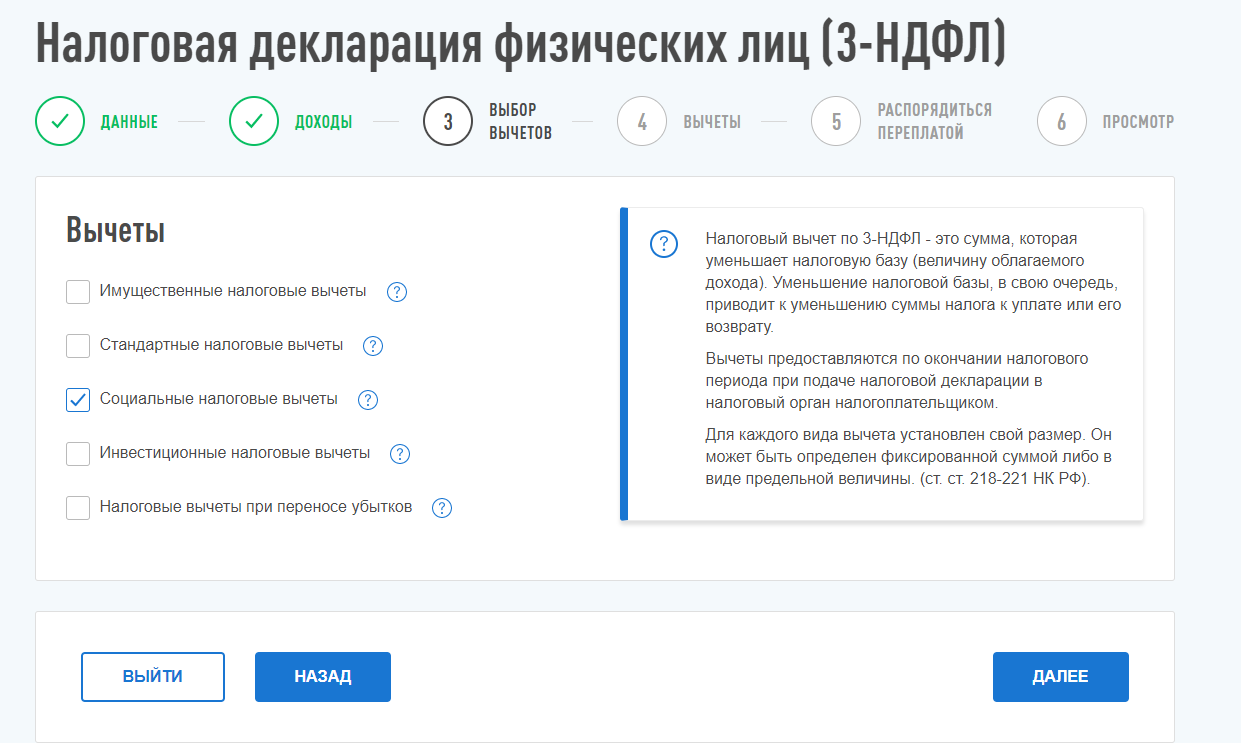

Затем нужно выбрать вид вычета, в нашем случае социальный, но можно выбрать сразу несколько.

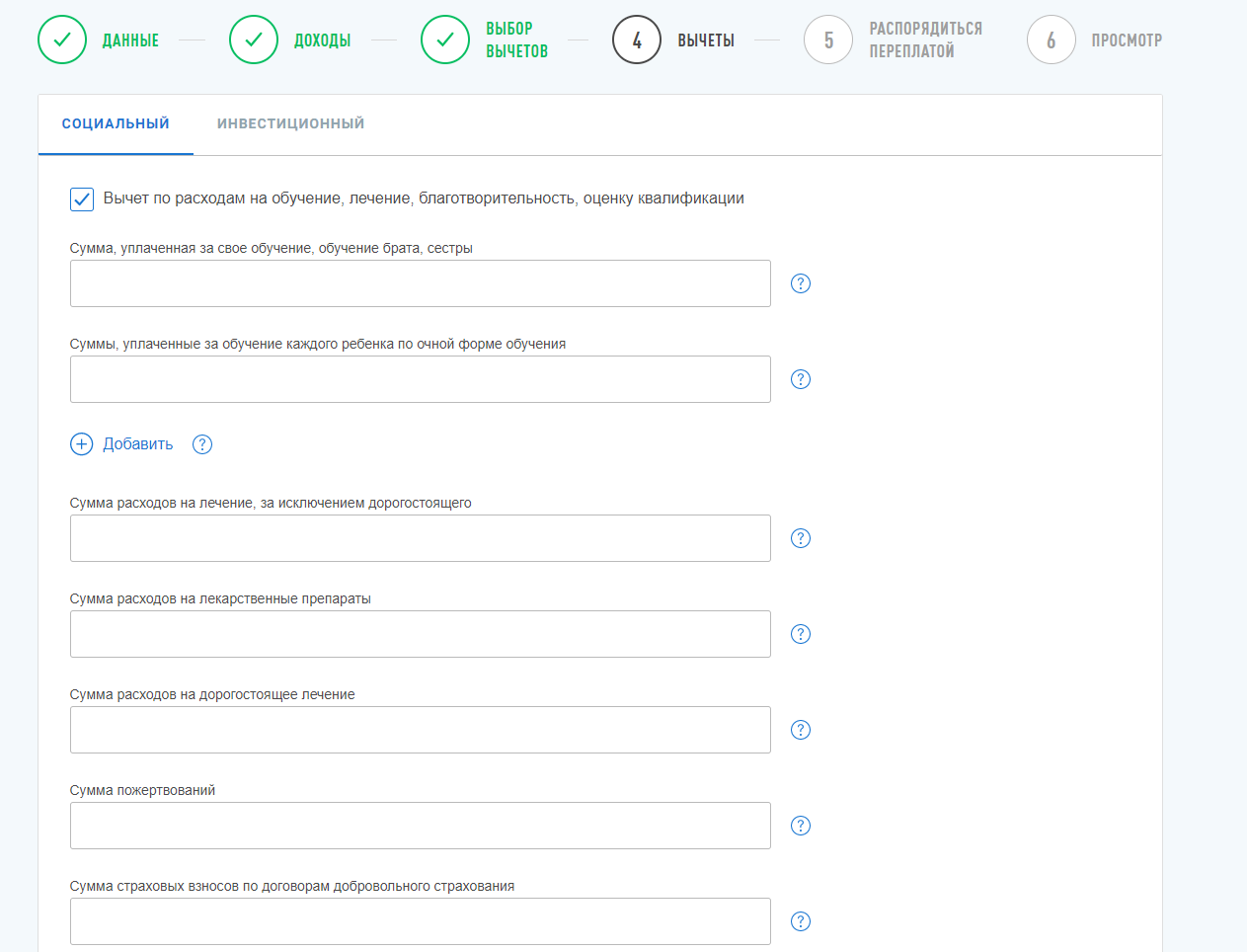

Затем нужно выбрать вид вычета, в нашем случае социальный, но можно выбрать сразу несколько.  Сумму, затраченную на лечение можно найти в справках от медучреждений. В идеале можно вести собственный учет, для того, чтобы все перепроверить.

Сумму, затраченную на лечение можно найти в справках от медучреждений. В идеале можно вести собственный учет, для того, чтобы все перепроверить.

Далее для подтверждения указанной информации необходимо прикрепить сканы документов, которые вам дала клиника + договор с ней. Готово, декларация заполнена.

Далее для подтверждения указанной информации необходимо прикрепить сканы документов, которые вам дала клиника + договор с ней. Готово, декларация заполнена.

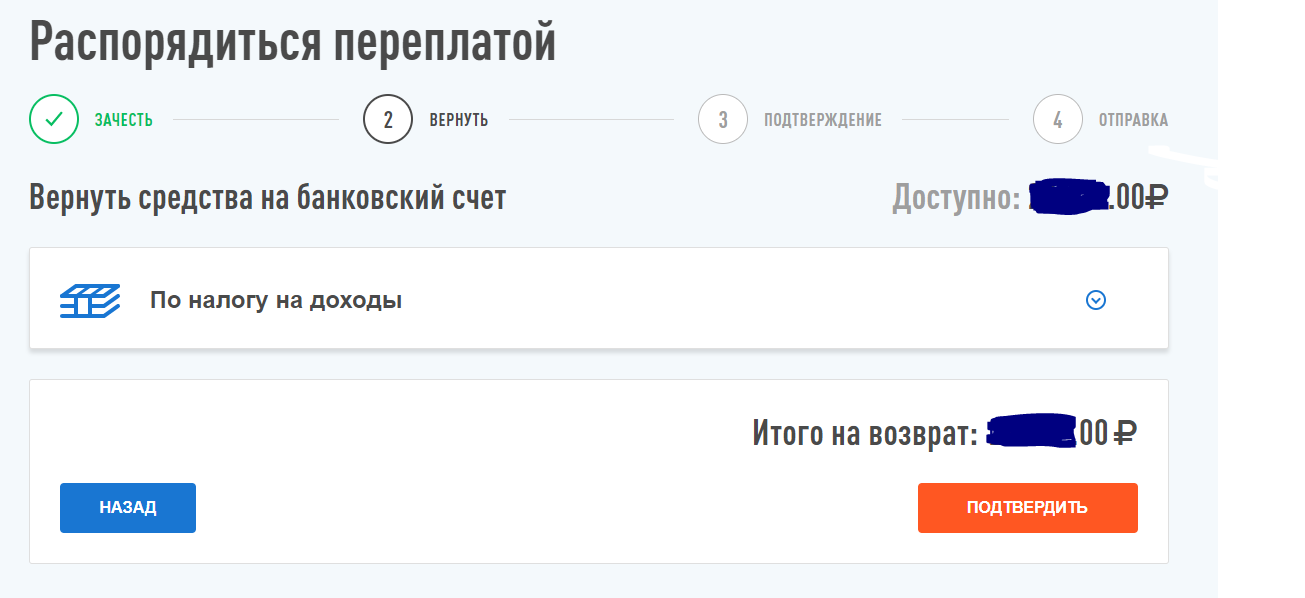

Следующий этап — нужно распорядиться переплатой (указать, куда перечислять вычет). Указываем реквизиты карты, и остается только ждать.

Одобрение декларации занимает до трех месяцев, деньги идут до одного месяца. То есть максимум придется ждать вычета 4 месяца.

Одобрение декларации занимает до трех месяцев, деньги идут до одного месяца. То есть максимум придется ждать вычета 4 месяца.

Вычет на лекарства

С 2019 года можно получить налоговый вычет за покупку абсолютно любых лекарств. Главное, чтобы они были выписаны вам врачом.

Казалось бы все просто, но на деле это не так. Основная проблема в том, что рецепт нужно выписать по форме N 107-1/у в двух экземплярах: один бланк для аптеки, второй — для получения вычета. Этих бланков может не быть в поликлинике или врач может даже не знать о них. Часто приходится настаивать на своем, разговаривать с заведующими и главврачами. Тут уже как повезет с поликлиникой.

Следующее, что необходимо учесть — вы должны сохранять все чеки о покупке лекарств.

Сам вычет происходит аналогично с вычетом за медицинские услуги. В подтверждающие документы нужно загрузить сканы чеков и рецепта.

Вычет на страховые взносы по ДМС

Если вы пользуетесь медицинскими услугами с помощью ДМС, вы можете получить налоговый вычет.

Некоторые работодатели полностью оплачивают ДМС своим работникам. В таком случае вычет сделать не получится. Если работодатель удерживает часть страховых взносов с зарплаты, то можно сделать вычет на сумму удержанных средств.

Документы, необходимые для вычета:

договор добровольного медицинского страхования или страховой медицинский полис добровольного страхования;

копия лицензии страховой компании, если в договоре отсутствует информация о ее реквизитах;

платежные документы

свидетельство о рождении или браке, если полис на членов семьи.

Добровольное страхование жизни

За страхование жизни тоже можно получить вычет. Для этого необходимо оплатить страховые взносы за себя или близких родственников. Стоит учесть, что для вычета страховой договор должен быть заключен на срок не менее 5 лет.

Необходимые документы:

копия договора (страхового полиса) со страховой компанией;

копии платежных документов, подтверждающих фактические расходы;

копия лицензии страховой компании;

документы, подтверждающие степень родства.

Дорогостоящее лечение

Данная категория относится к социальным вычетам, но на нее не распространяется ограничение в 120 тыс. руб. То есть чем больше стоимость лечения, тем больше вычет. Единственное ограничение — сумма уплаченного налога.

В основном к данной категории относятся хирургическое и комбинированное лечение.

Алгоритм действий такой же, как и при вычете за медуслуги: проходите лечение, просите в клинике документы, сканируете и заполняете форму на сайте налоговой. Единственное отличие, справка об оплате медицинских услуг должна быть с кодом «2». Если лечение не дорогостоящее — код «1».

Иногда бывает, что лечение настолько дорогое, что перекрывает сумму отчисления НДФЛ. В таком случае можно распределить затраты с супругой. Для этого при заполнении декларации, нужно добавить к документам заявление о распределении доходов. Форму можно найти в интернете.

Образование

Если вы проходили курсы английского или обучение в автошколе, то вы также можете получить налоговый вычет. Лимит все тот же — 120 тыс. руб. (в совокупности с лечением и лекарствами). На вычет можно подавать как в случае оплаты собственного обучения, так и при оплате обучения для брата/сестры. Важное условие, брат/сестра должны учиться очно.

Что понадобится:

подтверждение расходов на обучение, платежные документы;

договор с образовательной организацией;

копия лицензии на осуществление образовательной деятельности;

документы, подтверждающие родство с братом или сестрой;

справка, подтверждающая очную форму обучения.

Образование детей

Я выделил образование детей в отдельный пункт, потому что данный вычет не входит в лимит 120 тыс. руб., для него предусмотрен свой — 50 тыс. руб. Для того, чтобы претендовать на вычет, ваш ребенок должен быть моложе 24 лет и учиться очно. Обычно под можно компенсировать часть стоимости обучения в детских садах, кружках, секциях или платных вузах.

Документы необходимо предоставить те же, что при обычном вычете за образование, только добавить к ним свидетельство о рождении ребенка или документы, подтверждающие факт опекунства или попечительства.

Сводная таблица

Социальные вычеты | Лимит затрат | За кого | Какие документы нужны |

Вычет за лечение | Совокупный лимит — 120 тыс. руб. | За себя, за супругу, за родителей, детей до 18 лет | Договор с клиникой, справка об оплате медицинских услуг с кодом «1», копия лицензии клиники |

Вычет за лекарства | За себя, за супругу, за родителей, детей до 18 лет | Рецепт по форме N 107-1/у, чеки из аптеки | |

Вычет за ДМС | За себя, за супругу, за родителей, детей до 18 лет | Договор добровольного медицинского страхования или страховой медицинский полис добровольного страхования, копия лицензии страховой компании, если в договоре отсутствует информация о ее реквизитах, платежные документы, свидетельство о рождении или браке, если полис на членов семьи. | |

Вычет за образование | За себя, сестер и братьев до 24 лет, если они учатся очно | Подтверждение расходов на обучение, платежные документы, договор с образовательной организацией, копия лицензии на осуществление образовательной деятельности, документы, подтверждающие родство с братом или сестрой, справка, подтверждающая очную форму обучения. | |

Вычет за образование детей | 50 тыс. руб. | За детей до 24 лет, если они учатся очно | Подтверждение расходов на обучение, платежные документы, договор с образовательной организацией, копия лицензии на осуществление образовательной деятельности, свидетельство о рождении ребенка или документы, подтверждающие факт опекунства или попечительства, справка, подтверждающая очную форму обучения. |

Вычет за дорогостоящее лечение | Нет | За себя, за супругу, за родителей, детей до 18 лет | Договор с клиникой, справка об оплате медицинских услуг с кодом «2», копия лицензии клиники |

Технология получения каждого вида социального вычета одинаковая, отличие лишь в лимитах расходов и в необходимых документах.

Часто задаваемые вопросы:

Могу ли я получить вычет, если обучение/лечение за меня оплачивала жена/муж?

В случае с лечением, вычет может получить только тот, кто оплачивал услугу. С образованием иначе. Если супруг оплатил вам обучение, то сделать вычет можете только вы.

Я лежал в стационаре и оплачивал лекарства за свой счет, но рецепт мне не выдавали. Как получить вычет?

В таком случае необходимо сделать выписку из истории болезни, где указаны лечащие препараты и предоставить ее вместе с платежными документами в налоговую.

Можно ли учесть НДФЛ, который был уплачен с доходов по ценным бумагам?

Да, можно, брокер должен передать информацию об удержанном налоге до марта.

Могу ли я в 2021 году сделать вычет за 2019 год?

Вы можете сделать вычет за предыдущие 3 года, т.е. 2020, 2019, 2018. Причем можно подать декларации за все года сразу, если до этого такого не делали.

Можно ли оформить вычет, если я ИП?

Да, если ИП на общей системе налогообложения. На упрощенке сделать вычет не получится, так как НДФЛ не уплачивается. Исключением является случай, когда человек помимо ИП трудоустроен как физлицо и получает официальную зарплату.

У меня есть ИИС, и я проходил обучение в автошколе. Можно ли сделать инвестиционный вычет и вычет за обучение в один год?

Да, можно делать все вычеты одновременно. Главное, чтобы вам хватило уплаченного НДФЛ.