Финансовые мультипликаторы, применяемые для оценки банков

- 9 Апреля 2020

При оценке нефинансовых компаний обычно используются всем известные показатели, такие как: чистая прибыль, оборачиваемость, EBITDA и ее отношения к долгу. Для финансовых организаций, таких как банки, многие из них утрачивают свое значение из-за специфики бизнеса.

В данной статье будут рассмотрены наиболее популярные показатели, применяемые в банковской отрасли, а также приведены примеры их оптимальных значений. В качестве примеров будут рассмотрены 5 крупнейших банков России.

Полный список:

ROE

ROA

Revenue или Gross income

NIM

LTD

CIR

COR

CET1

ROE

Return on equity или ROE — это отношение чистой прибыли к капиталу компании. Отображает отдачу на вложенные акционерами денежные средства. В странах с развитой экономикой нормальным показателем считается 10%. Для развивающихся стран рассматривается цифра 10-20% и более.

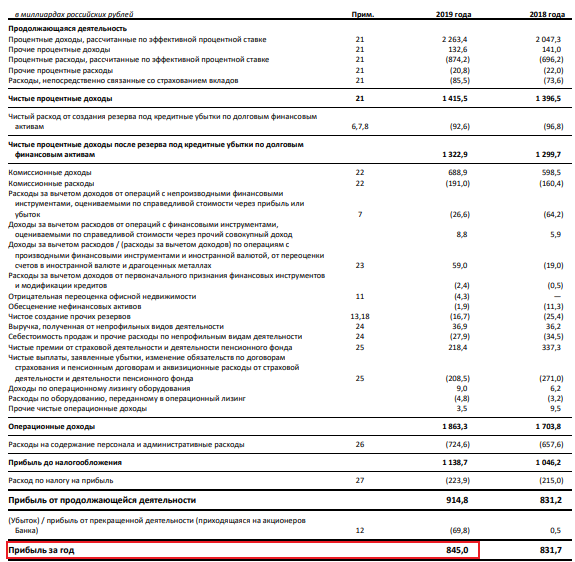

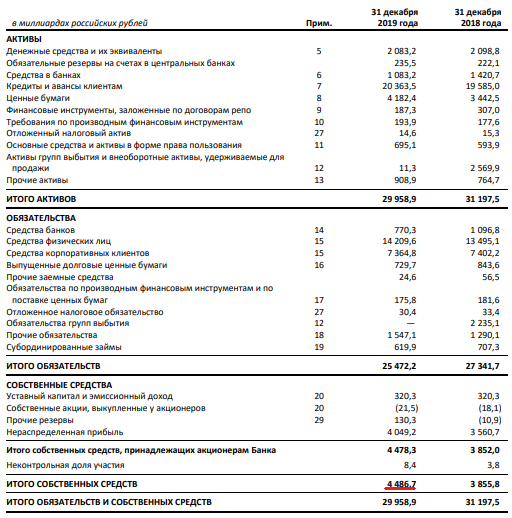

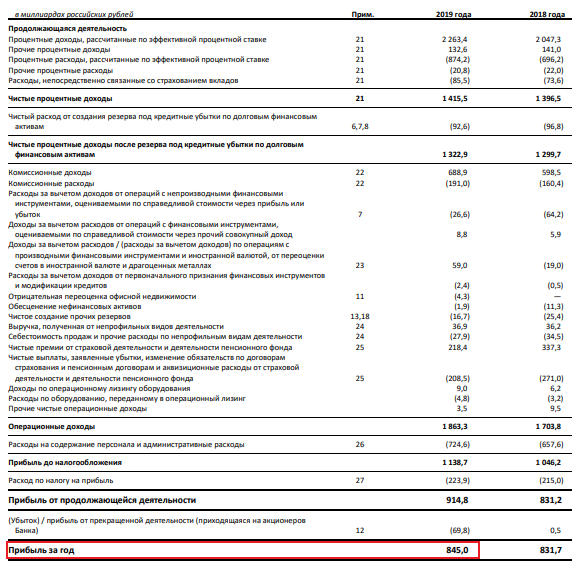

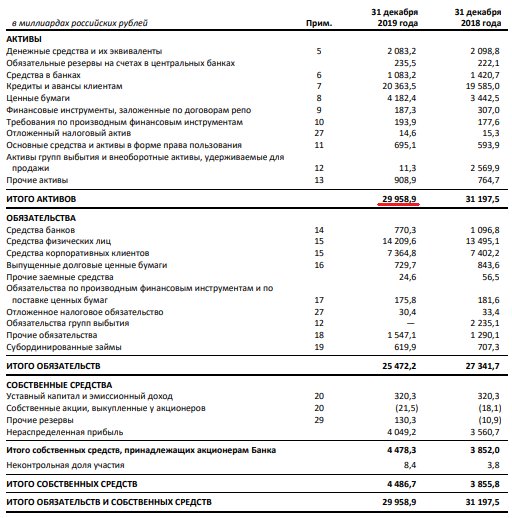

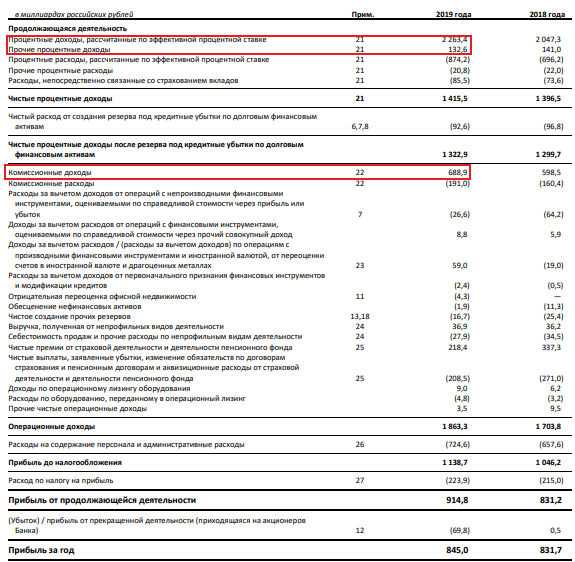

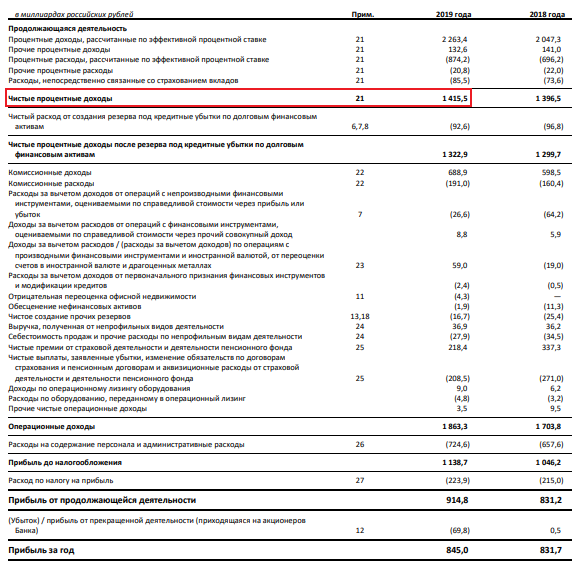

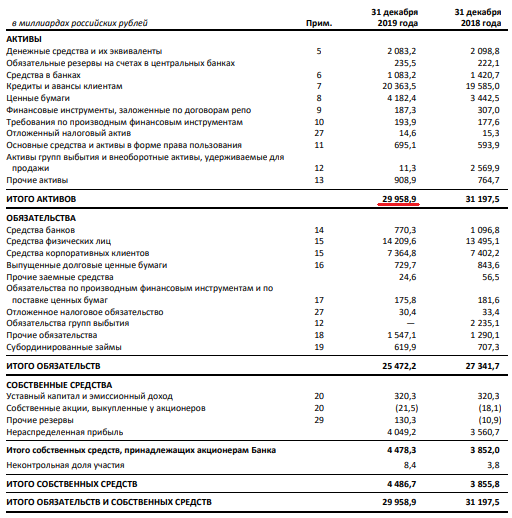

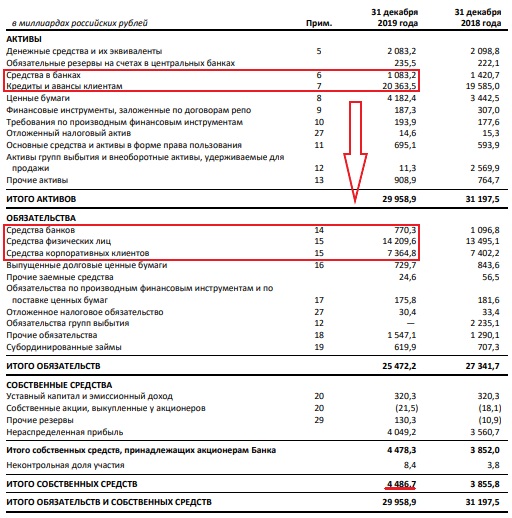

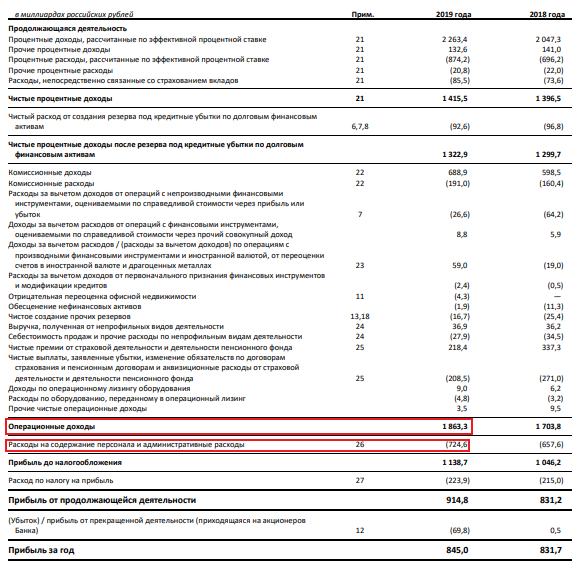

В качестве примера используем отчетность Сбербанка по МСФО за 2019 год. Возьмем чистую прибыль (845 млн рублей), а как капитал будем использовать строку «итого собственных средств, принадлежащих акционерам» (4478,3 млн рублей). Разделив первое на второе получим 18,8% - это один из лучших показателей в отрасли.

У конкурентов этот показатель составит:

Tinkoff 37,5%

ВТБ 12.1%

Банк «Санкт-Петербург» 11,9%

Росбанк 7,7%

ROA

Return on assets или ROA, характеризует отдачу от использования всех активов организации. Для банков 2-5% считается хорошим показателем. Однако, много зависит от структуры бизнеса. Бизнес модель Тинькофф предполагает отсутствие банковских отделений, поэтому этот показатель у них будет значительно выше.

Рассчитывается этот показатель похожим на ROE образом, но здесь мы чистую прибыль делим на активы. У Сбербанка этот показатель равен 3,05%

Для остальных рассматриваемых банков:

Tinkoff 6,23%

Банк «Санкт-Петербург» 1,34%

ВТБ 1,29%

Росбанк 1,02%

Revenue или Gross income

Revenue (выручка) или Gross income (так у банков называется сумма процентных и комиссионных доходов). Под процентными доходами обычно понимают полученные проценты по кредитам, долговым ценным бумагам и средствам в банках. А под комиссионными доходами непосредственно комиссию за обслуживание всех счетов, кредитов, транзакций и т.п. Соответственно, чем больше эта выручка, тем лучше.

NIM

Net interest margin или чистая процентная маржа, рассчитывается как «чистые процентные доходы» (процентные доходы + процентные расходы) деленные на «итого активы». Показатель, похожий на ROA, также отображает отдачу от использования всех активов организации, но в чистых процентных доходах. То есть в доходах от процентов по кредитам, долговым ценным бумагам и средствам в банках.

Для рассматриваемых банков составляет:

Tinkoff 15,3%

Сбербанк 4,7%

Росбанк 3.8%

Банк «Санкт-Петербург» 3,4%

ВТБ 2.8%

LTD

Loans to deposit – отношение выданных банком кредитов к депозитам. Данный показатель отображает основную структуру деятельности банка. Нормальным считается соотношение 0.8-1, в РФ 0.7-1. Если показатель меньше 0.7, это значит, что большинство привлеченных банком средств (депозиты), он тратит не на выдачу кредитов, а на вложения в ценные бумаги. Соответственно и уровень доверия к такому банку ниже. Однако для таких банков, как «Санкт-Петербург» это можно считать нормальным (если значение не слишком низкое), так как большинство заемщиков с низким уровнем риска уходят в большие банки, такие как Сбербанк и ВТБ, из-за чего меньшим банкам приходится больше вкладывать в ценные бумаги, которые по их оценкам, могут нести меньшие риски по сравнению с сомнительными заемщиками.

Пример:

Сбербанк 0,96%

ВТБ 0.93%

Росбанк 0,92%

Tinkoff 0.8%

Банк «Санкт-Петербург» 0,72%

CIR

Cost to income ratio показывает операционные расходы, как процент от операционной прибыли (OPEX/Gross income). Банки всегда стремятся снизить этот показатель. По идее, он должен масштабироваться со временем. То есть, при росте операционных доходов, он должен в процентном соотношении становиться меньше. Это условие должно выполняться, так как операционные расходы у банка обычно фиксированные и не увеличиваются от количества новых кредитов. Соответственно, при увеличении выручки операционные расходы изменяются незначительно, из-за чего данное условие можно считать приемлемым. Если оно выполняется, это значит, что банк хорошо справляется со своими обязанностями.

В зависимости от специфики отчетности банка он может рассчитываться по-разному.

Сбербанк считает его как расходы на содержание персонала/операционные доходы. За 2019 год получается 0.38%.

COR

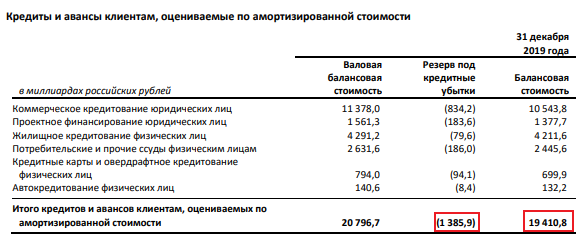

Cost of risk (стоимость риска) — показатель, характеризующий степень риска, которую берет на себя банк выдавая кредиты. Чем ниже показатель, тем лучше. Рассчитывается как сумма созданных резервов под кредитные потери, деленная на размер кредитного портфеля. Также возможен и другой расчет, включающий не все резервы, а только те, которые создавались в конкретном году. Их можно найти в отчете о прибылях и убытках, строка после чистых процентных доходов.

Сами резервы под кредиты рассчитываются по внутренним методикам банка. Обычно берутся показатели дохода, наличия/отсутствия просрочки по кредитам, возраст заемщика и т.п. Также резервы могут увеличиваться в течении жизни кредита. Например, если был взят кредит и по нему регулярно выплачивались проценты, то резерв был одним. Потом заемщик просрочил уплату на 30, 30-90, 90-180 или 180-360 дней и резерв изменялся при прохождении каждой из этих границ. Такие сроки у банков могут быть разными.

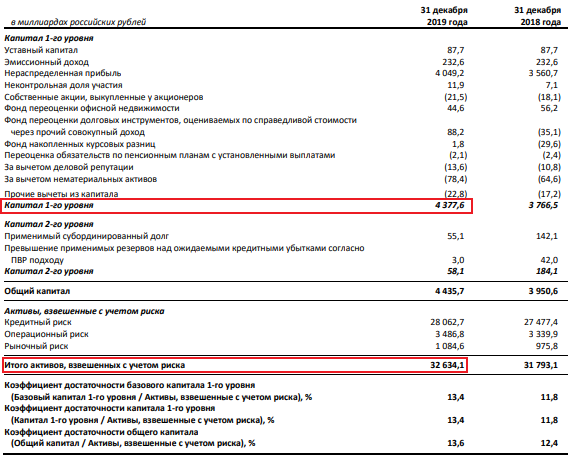

CET1

Common Equity Tier 1 или достаточность базового капитала по Базель III. Показатель, который более интересен ЦБ, нежели обычным инвесторам. Однако, в случае со Сбербанком нас он тоже интересует, так как в дивидендной политике банка указано, что при его соблюдении на уровне 12.5% в дивиденды будет направляться 50% чистой прибыли по МСФО. В противном случае – меньше.

Рассчитывается достаточно сложно. Для этого нужно взять капитал первого уровня (уставной капитал + эмиссионный доход + нераспределенная прибыль – гудвил и/или нематериальные активы) и поделить на активы, взвешенные по риску. Это специально рассчитанные банком активы, которые обычно превышают стоимость активов в стандартном балансе.

Таким образом, мы рассмотрели все наиболее популярные показатели, используемые инвесторами при оценке банков, а также разобрали практические примеры их расчета и показали, где их можно найти в отчетности на примере Сбербанка.

В следующей статье мы разберем оценку структуры кредитного портфеля банка и расскажем, как частный инвестор может самостоятельно оценить надежность банка, не прибегая к расчетам и какие наиболее популярные интернет ресурсы для этого можно использовать.