Поведение частных инвесторов на фондовом рынке

- 13 Октября 2023

Профессор финансов в Калифорнийском университете в Дэвисе Брэд Барбер и Терранс Один из Калифорнийского университета в Беркли решили проанализировать поведение частных инвесторов на фондовом рынке по следующим параметрам:

эффективность торговли;

эффект диспозиции;

покупательское поведение;

обучение с подкреплением;

диверсификация.

Далее подробнее рассмотрим каждый из исследуемых параметров и полученные результаты.

Эффективность торговли частных инвесторов

На фондовом рынке работает принцип при котором для покупки акции нужно, чтобы кто-то ее продал. Т.е. если кто-то обыгрывает рынок, то должен быть кто-то кто показывает более низкие результаты. В совокупности все трейдеры на бирже должны показывать результат сравнимый с рыночным за вычетом комиссионных издержек.

Но на рынке помимо частных инвесторов действуют и профессиональные институциональные инвесторы, например, управляющие компании паевых инвестиционных фондов, которые обладают большими компетенциями и возможностями. В итоге получается, что частные инвесторы выступают в качестве тех, за счет кого инвестиционные фонды обеспечивают себе более высокую доходность.

Для подтверждения данного факта были проанализированы данные с Тайваньской биржи в период с 1995 по 1999 гг. Были смоделированы портфели частных инвесторов и институциональных. Выяснилась особенность, что акции, которые были куплены частными инвесторами и проданы институциональными показывали более низкую доходность. Также наблюдалось и то, что акции проданные частными инвесторами и купленные институциональными показывали более высокую доходность.

Также на основании данных от американского брокера в период 1987-1992 гг. было выявлено, что доходность акций, которые покупали частные инвесторы была ниже, чем будущая доходность тех акций, которые были проданы.

Согласно данным американского брокера за период с 1991 по 1996 гг. среднестатистический частный инвестор проигрывает индексу S&P500 на 1,5% за год, а активные трейдеры уступают уже 6,5% ежегодно. Естественно, это все средние результаты. А каждый инвестор считает себя лучшего среднего, своеобразный «Эффект Даннинга — Крюгера».

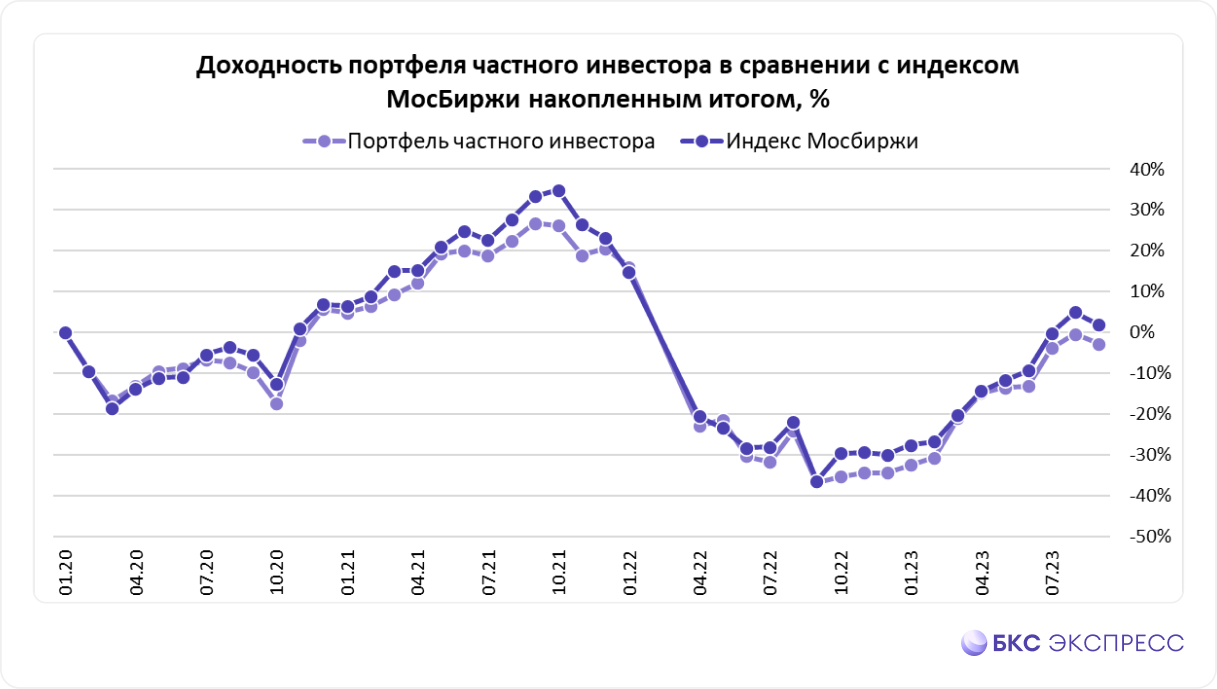

С 2020 г. Московская биржа ежемесячно публикует данные о среднестатистическом портфеле частных инвесторов из 10 самых популярных акций, так называемый «Народный портфель».

За более чем 3 года наблюдений среднестатистический частный инвестор уступает по доходности индексу Московской биржи.

Возникает вопрос: если частные инвесторы систематически уступают по доходности индексу, то почему они просто не купят ПИФ или etf на индекс и будут получать лучшую доходность, чем от самостоятельной торговли?

В дело вступает вышеупомянутый «Эффект Даннинга — Крюгера». Согласно данному метакогнитивному искажению люди, не имея достаточного знания в какой-то области, считают себя экспертами и уверены в своих знаниях, при этом совершают ошибки и принимают неверные решения, не осознавая этого, т.к. не обладают достаточным уровнем компетенций.

Также большинству частных инвесторов присуща чрезмерная самоуверенность. Одним из таких проявления является убежденность в том, он знает больше, чем на самом деле. Другим проявлением чрезмерной самоуверенности является эффект «лучше среднего», при котором у человек оценивает свои способности выше среднего.

Еще одним забавным наблюдением является то, что фондовый рынок пользуется популярностью у любителей азартных игр. Торговля акциями используется в качестве развлечения и конкурирует с другими видами азартных игр, таких как ставки, казино и лотереи. Например, в Тайване в 2002 году была введена легальная лотерея и в это же время наблюдалось резкое снижение объема торгов. Также было замечено, что объемы торгов в акциях с наибольшим количеством частных инвесторов падали во время проведения розыгрышей с большими джекпотами. Такие трейдеры чаще совершают сделки, что приводит к росту комиссионных издержек и к снижению доходности.

Эффект диспозиции: продаем победителей и держим проигравших

«Эффект диспозиции» заключается в том, что инвесторы имеют склонность избавляться от прибыльных позиций, но в то же время удерживать убыточные.

Инвесторы очень легко продают прибыльные акции в портфеле из-за желания зафиксировать прибыль, но в то же время не могут принять решение о фиксировании убытков и держат убыточные позиции в надежде, что они вырастут в цене.

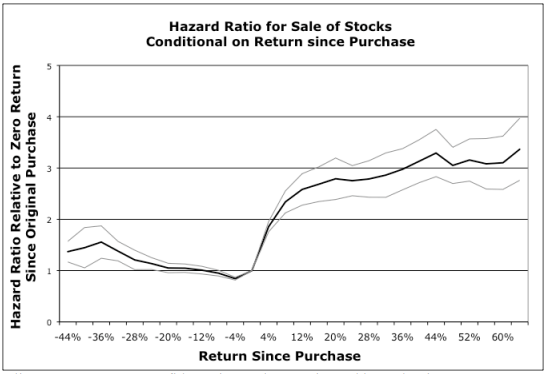

На графике представлены данные финских частных инвесторов за период с 1995 по 2008 гг. о желании продавать акции в зависимости от доходности:

В качестве оценки желания продавать используется Hazard Ratio Relative, который в качестве точки отсчета равняется 1, если доходность на момент продажи акции была в диапазоне от -2% до +2%. Например, желание продать акции, которые показали доходность 18-22% в 2,65 выше, чем желание продать акции которые показывали доходность в диапазоне -2% до +2%

Можно отметить, что с ростом прибыльности позиции с момента покупки (Return Since Purchase) растет желание продать (Hazard Ratio Relative). В то же время желание продавать убыточные позиции невысокое. По мере снижения доходности хоть и увеличивается желание продать акции, но не так резко и сильно как при получении прибыли.

Эффект диспозиции наблюдался также и на данных полученных от американского брокера в периоде с 1991 по 1996 гг.

Также были проведены исследования, которые показали, что эффект диспозиции наиболее чаще проявляется у частных инвесторов, чем у институциональных.

Еще было замечено, что чем выше опыт частного инвестора, тем меньше проявляется эффект диспозиции.

Подобная стратегия «продавать победителей и держать проигравших» также усиливает налоговую нагрузку на инвесторов (такой ситуации позволяет избежать ИИС типа А с освобождением от налога на прибыль в размере 13%). Нежелание инвесторов осознавать убытки противоречит принципам оптимальной стратегии для налогооблагаемых инвестиций. Для целей оптимизации налогообложения инвесторам следует откладывать налогооблагаемую прибыль путем удержания своих прибыльных инвестиций и продавать убыточные позиции, чтобы снизить налогооблагаемую базу.

Одними из причин, возникновения эффекта диспозиции являются такие когнитивные искажения как неприятие потерь и ментальный учет.

Эти и другие когнитивные искажения были подробно рассмотрены в статьях:

Ловушки для мозга: когнитивные искажения инвесторов (часть 1);

Ловушки для мозга: когнитивные искажения инвесторов (часть 2).

Покупательское поведение

Частные инвесторы склонны покупать акции тех компаний, которые они чаще видят и которые у них на слуху. Например, если в СМИ появляется частое упоминание какой-либо компании, то акции этой компании тут же начинают пользоваться большим спросом у инвесторов. Этим же принципом пользуются маркетологи: чем больше упоминаний товара в разных форматах получает потенциальный покупатель, тем выше вероятность, что он выберет этот товар.

Также есть забавное наблюдение как внимание влияет на покупки инвесторов. Проводили исследование влияния частоты упоминаний в поиске Google через Google Trends. Выяснилось, что увеличение частоты поиска влияет на увеличение торговой активности в акциях в течение следующих двух недель.

Еще инвесторы более охотно покупают акции тех компаний, в которых они сами работают или из той же отрасли. Это связано с тем, что инвесторы считают, что они обладают большими знаниями о той отрасли, в которой они работают. Но это далеко нет так. Известно, что в конце 2000 года сотрудники Enron инвестировали 62% своих пенсионных активов в акции компании. К декабрю 2001 года компания объявила о банкротстве, а ее сотрудники потеряли как свою работу, так и значительную часть своего пенсионного дохода. Подобные истории были и с сотрудниками других компаний, таких как Global Crossing, Lucent, Polaroid и Kmart.

Обучение с подкреплением

Данный параметр характеризуется тем, что инвесторы склонны к простейшей форме обучения с подкреплением: повторение прошлых моделей поведения, которые принесли им удовольствие и избегание тех, которые принесли боль.

Получается, что инвесторы, как быки и медведи, подвержены животным инстинктам.

Примеры проявления данного поведения на фондовом рынке:

Инвесторы более охотно совершают покупки тех акций, которые в прошлом они продали с прибылью, чем тех, которые ранее были проданы с убытком.

Инвесторы с большей вероятностью купят акции какой-либо отрасли, если их предыдущие инвестиции в эту отрасль принесли более высокую доходность.

Инвесторы с большей вероятностью примут участие в новых IPO, если их предыдущий личный опыт инвестирования в IPO был удачным.

Диверсификация

Одним из принципов успешного инвестирования является диверсификация. Но как показывают исследования частные инвесторы чаще всего имеют недиверсифицированные портфели.

Как уже отмечалось выше, инвесторы склонны покупать акции своего работодателя или акции компаний из отрасли, в которой они работают. Это связано и с эффектом знакомства, то что чаще встречается, то и охотнее покупается, и с убежденностью в обладании больших знаний о компании или сфере в которой он работает. В итоге это приводит к избыточному весу акций компаний из одной отрасли, что негативно отражается на диверсификации портфеля.

Еще одним примером низкой диверсификации портфеля частных инвесторов является желание покупать местные акции по географическому принципу. Если в США, то акции компаний, которые находятся в том же штате, в котором проживает инвестор. Если в Европе, то акции компаний, которые находятся в стране проживания. Портфель формируется из компаний, которые располагаются ближе к дому.

В исследовании шведских инвесторов, которое было проведено в 2008 г. пришли к выводу, что инвесторы с более низким доходом и менее образованные инвестируют большую часть своего состояния в отдельные акции, владеют более высококонцентрированными портфелями, больше торгуют и имеют худшие торговые показатели.

Также было проведено исследование, при котором выяснилось, что средний размер портфеля частного инвестора состоит всего лишь из 4 акций.

Таким образом, чаще всего инвесторы не в состоянии в полной мере воспользоваться преимуществами диверсификации. Частные инвесторы предпочитают вложения в акции компаний работодателя, акции знакомых компаний, акции местных и отечественных компаний. Возможно, что это позволяет им чувствовать себя в определенной безопасности, но в то же время подвергает их риску повышенной волатильности доходности их инвестиций.

Итоги

Большинство теорий в экономике исходит из принципа, что инвесторы на фондовом рынке действуют рационально — максимизируют прибыль, минимизируя риски. Рациональный инвестор имеет хорошо диверсифицированный портфель, редко совершает сделки с целью снижения комиссий. Но как показывает практика реальные инвесторы на рынке действую порой довольно иррационально, подвержены эмоциям.

В результате исследования поведения частных инвесторов на фондовом рынке можно заключить, что они:

отстают от рынка;

склонны продавать сильные прибыльные акции и держать слабые убыточные позиции;

при принятии решения о покупке акции ориентируются на эффект знакомства, покупая акции работодателя или отрасли, в которой они работают, а также акции компаний, которые им знакомы по географическому принципу или упоминаниям;

повторяют прошлые модели поведения, которые принесли им удовольствие и избегают тех, которые в прошлом принесли им боль;

чаще составляют недиверсифицированные портфели акций.

Подобное поведение негативно сказывается на доходности инвесторов и его трудно назвать рациональным.

Торгуйте на фондовом рынке рационально: старайтесь составлять диверсифицированный портфель акций, реже совершайте сделки, чтобы минимизировать комиссии и избегайте эмоциональных сделок.