Ритейл: прогноз дивидендов на 2021 год

- 8 Июня 2021

Перед тем как начать рассуждение про дивиденды, важно сделать ремарку, что ни одна из перечисленных компаний не имеет внятной дивидендной политики. Размер дивидендных выплат слабо, но коррелирует с финансовыми и операционными результатами. Слабо, потому что компания может не платить дивиденды при значительном улучшении показателей. Или, наоборот, сохранять уровень выплат при их ухудшении. В статье я рассмотрю основные показатели деятельности компаний в 2020 и 2021 году, а также постараюсь дать прогноз по размеру дивидендов, опираясь на финансовые результаты, практику выплат в прошлом, а также прогнозы менеджмента компаний.

Операционные и финансовые результаты в секторе

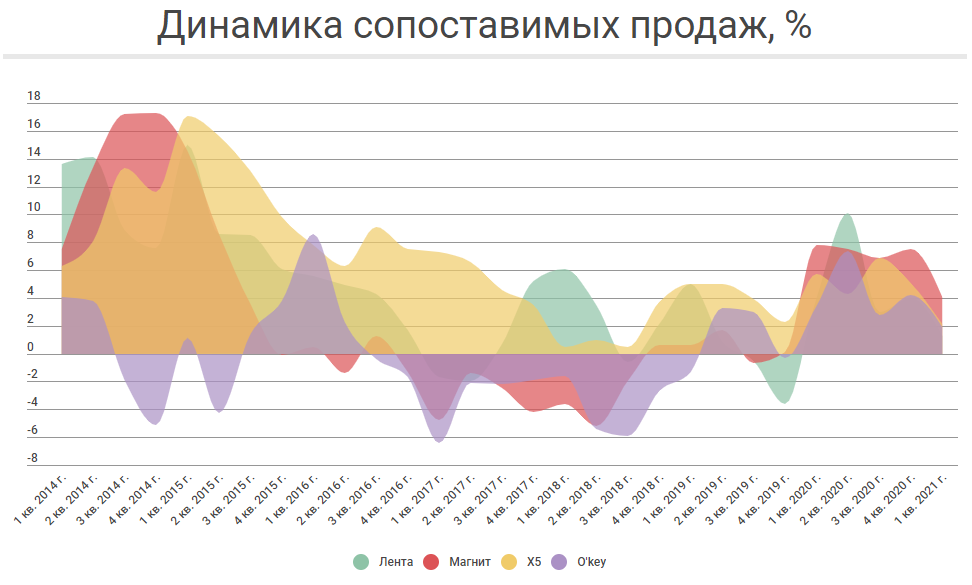

Российская инфляция ускорилась до 6% в мае. Продовольственная инфляция еще выше, в апреле она составляла 7,4%. Это поддерживает рост выручки российских ритейлеров. Инфляция поддерживает рост среднего чека, который в свою очередь держит положительной динамику сопоставимых продаж — основной операционный показатель в секторе, который означает динамику выручки без учета изменения торговых площадей.

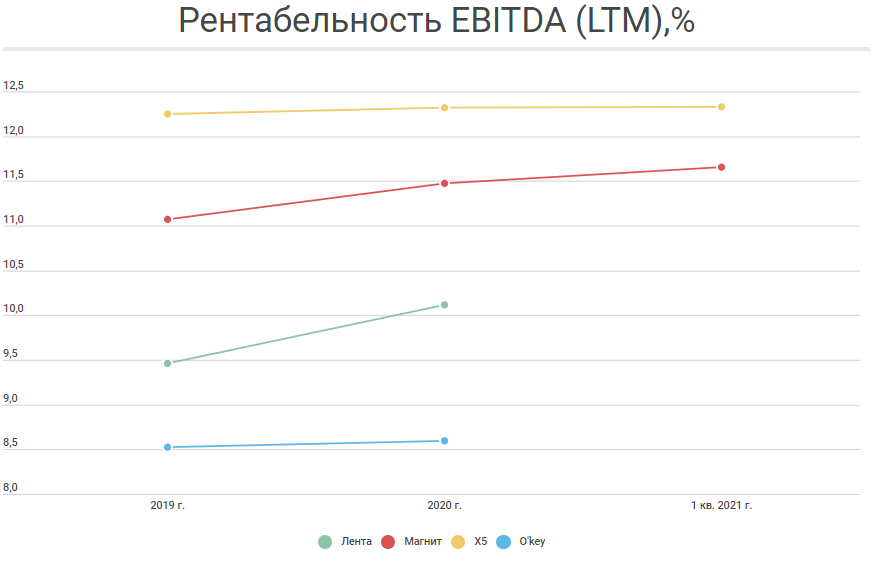

Рост показателя сопоставимых продаж в 2020 году способствовал росту рентабельности сетей. «Магнит» и Х5 отчитываются раз в квартал, «Лента» и O'key по полугодиям.

Рост показателя сопоставимых продаж в 2020 году способствовал росту рентабельности сетей. «Магнит» и Х5 отчитываются раз в квартал, «Лента» и O'key по полугодиям.

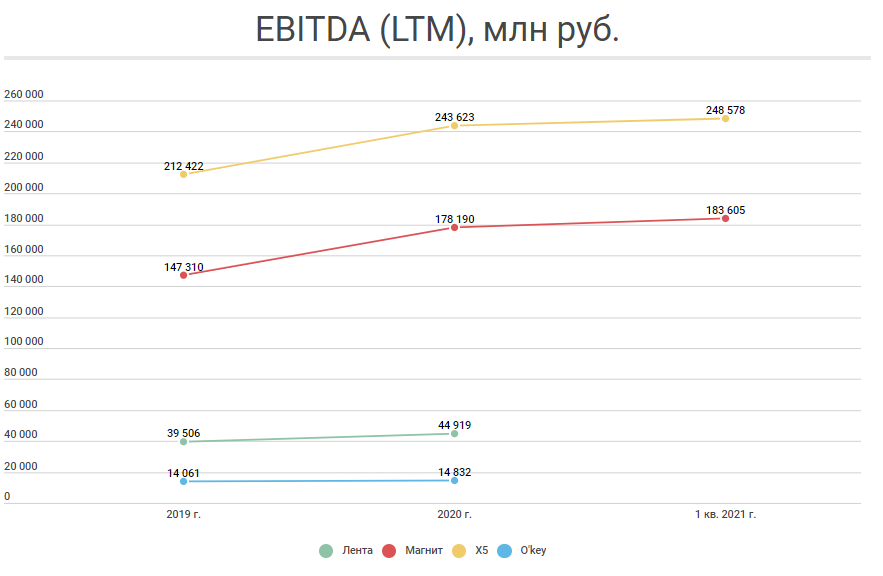

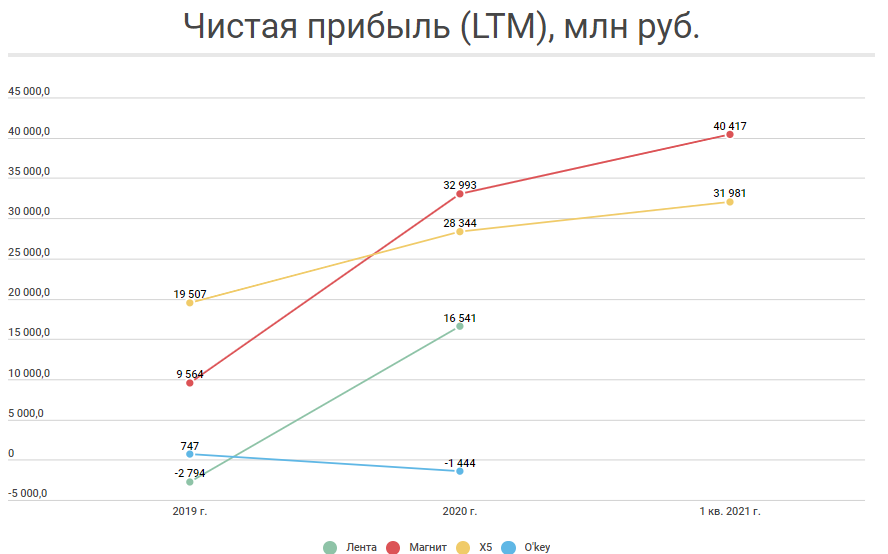

На первый взгляд это кажется несущественным, потому что речь идет о значениях меньше процента. Но не стоит забывать, что выручка росла быстрее инфляции. Поэтому конечный результат, особенно у крупных сетей «Магнита» и Х5 выглядит отлично.

На первый взгляд это кажется несущественным, потому что речь идет о значениях меньше процента. Но не стоит забывать, что выручка росла быстрее инфляции. Поэтому конечный результат, особенно у крупных сетей «Магнита» и Х5 выглядит отлично.

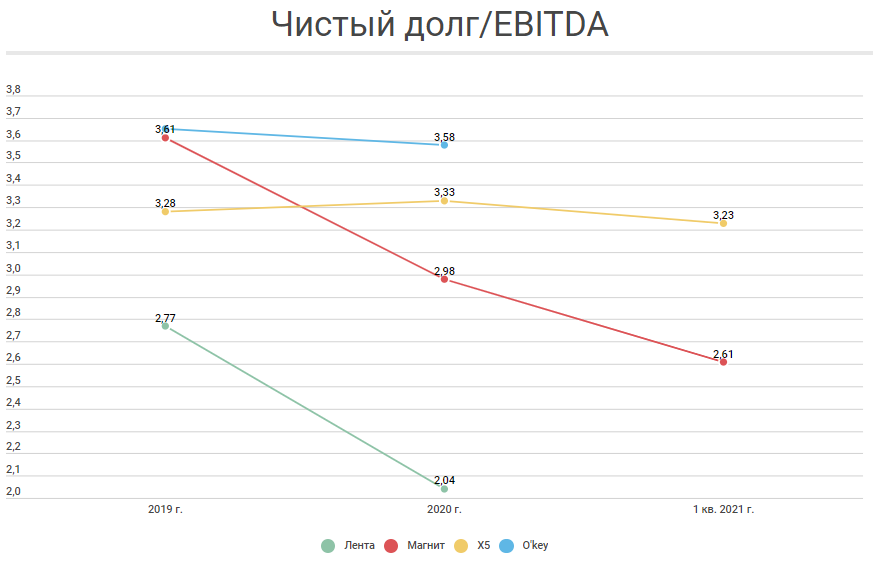

Кроме роста операционных доходов, улучшилась ситуация в финансовых расходах. Соотношение долг/EBITDA снизилось. Видно у «Ленты» и «Магнита». Основная причина — снижение капитальных затрат. Капитальные затраты во многом состоят из открытий новых торговых точек, рост которых в 2020 году значительно замедлился. У Х5 и O'key снижение показателя незначительное, в первую очередь потому, что они, напротив, капзатраты увеличили.

Кроме роста операционных доходов, улучшилась ситуация в финансовых расходах. Соотношение долг/EBITDA снизилось. Видно у «Ленты» и «Магнита». Основная причина — снижение капитальных затрат. Капитальные затраты во многом состоят из открытий новых торговых точек, рост которых в 2020 году значительно замедлился. У Х5 и O'key снижение показателя незначительное, в первую очередь потому, что они, напротив, капзатраты увеличили.

Снижение долга важно в контексте снижения финансовых расходов. Ритейл — низкомаржинальный и закредитованный бизнес, поэтому улучшение в данном показателе ведет к значительному росту чистой прибыли.

Снижение долга важно в контексте снижения финансовых расходов. Ритейл — низкомаржинальный и закредитованный бизнес, поэтому улучшение в данном показателе ведет к значительному росту чистой прибыли.

Резюмируя вышенаписанное: выручка растет, операционная эффективность тоже выросла, а главное — растет прибыль. Перейдем к дивидендам и прогнозу для конкретных компаний.

X5 retail group

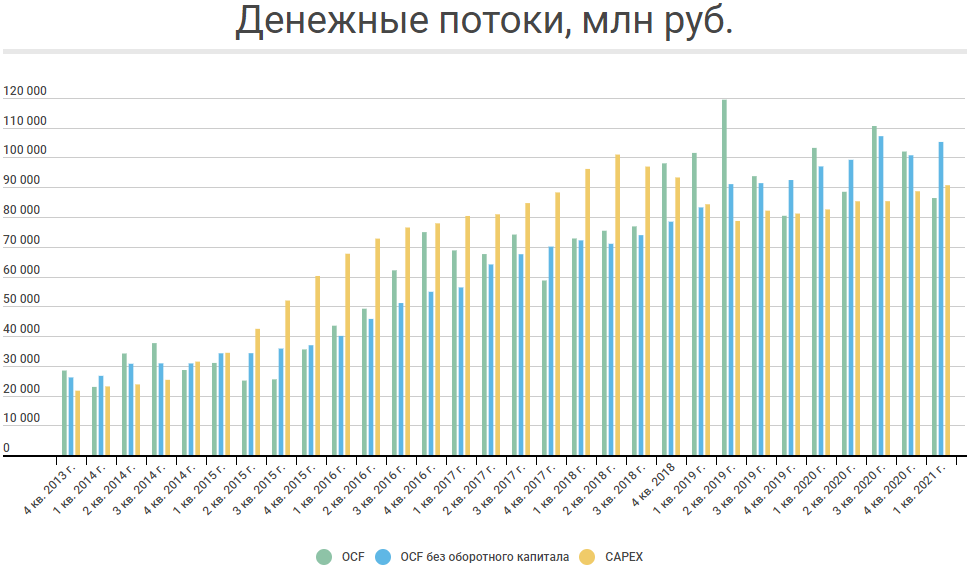

Компания выделяется тем, что все еще имеет достаточно высокий уровень капитальных затрат. Размер свободного денежного потока минимален, а в начале 2021 года ушел в отрицательную зону. Хотя эти инвестиции эффективны и дают рост финансовых результатов, компании приходится балансировать между дивидендами и развитием. Общий объем дивидендов за 2020 год составил 50 млрд рублей, при свободном денежном потоке 13,3 млрд и чистой прибыли в 28,3 млрд рублей. Значительная нагрузка.

В 2018 году компания начала выплачивать дивиденды, выплатив 79,5 рублей за 2017 финансовый год. С того момента размер выплат ежегодно рос. В 2020 году стали выплачивать дважды в год. Дивиденд выплачивается при соотношении Debt/EBITDA < 2. Менеджмент компании заявил, что есть план наращивать размер дивидендов на 10%.

В 2018 году компания начала выплачивать дивиденды, выплатив 79,5 рублей за 2017 финансовый год. С того момента размер выплат ежегодно рос. В 2020 году стали выплачивать дважды в год. Дивиденд выплачивается при соотношении Debt/EBITDA < 2. Менеджмент компании заявил, что есть план наращивать размер дивидендов на 10%.

Буквально недавно было дополнение к прогнозу менеджмента:

«Мы не меняем наш план по выплате дивидендов. Как мы говорили раньше, задача на следующие три года — как минимум поддержать дивиденды на уровне 2020 г., а именно 50 млрд руб. в год. Как максимум — 10% в год прироста выручки и дивиденда ежегодно»

Учитывая высокую долговую нагрузку и капитальные затраты, думаю, что вариант «минимум» — наиболее вероятный сценарий на дивиденды за 2021 год. Это 184 рубля на акцию, дивидендная доходность к текущей котировке составляет 8,13%.

«Лента»

«Лента» долгое время игнорировала дивидендные выплаты, несколько раз заявляя, что в следующем году начнутся выплаты. Которые не начинались. В анонсированной стратегии в марте 2021 года, компания указывала на низкую долговую нагрузку, которая благоприятна для наращивания доли рынка через поглощение конкурента.

В мае 2021 года анонсировали сделку по приобретению сети супермаркетов Billa. Сумма сделки составила 215 млн евро или 19 млрд рублей. Это чуть меньше размера свободного денежного потока компании за 2020 год. Купленная торговая сеть перестанет существовать, а магазины реформируют под супермаркеты Ленты. Купленная сеть имела убыток в 1,7 млрд рублей. На операционном уровне компания также убыточна: убыток от продаж составил 725,6 млн рублей. Возможно, используя свою инфраструктуру Лента поправит результаты, но думаю, что это перспектива 2022 года.

В мае 2021 года анонсировали сделку по приобретению сети супермаркетов Billa. Сумма сделки составила 215 млн евро или 19 млрд рублей. Это чуть меньше размера свободного денежного потока компании за 2020 год. Купленная торговая сеть перестанет существовать, а магазины реформируют под супермаркеты Ленты. Купленная сеть имела убыток в 1,7 млрд рублей. На операционном уровне компания также убыточна: убыток от продаж составил 725,6 млн рублей. Возможно, используя свою инфраструктуру Лента поправит результаты, но думаю, что это перспектива 2022 года.

Кроме «Биллы» на горизонте есть онлайн-магазин «Утконос», который принадлежит тому же собственнику — Алексею Мордашову. Кажется, что было бы логичным объединить два актива. Но у данной сделки, будь она сейчас, могут быть негативные последствия. Дело в том, что «Утконос» убыточен. На 14,6 млрд рублей выручки, убыток в 2020 году составил 3,9 млрд рублей. Сеть растущая, поэтому я бы предполагал эту сделку, когда убыток сократиться до более приемлемых уровней, а пока он составляет почти четверть прибыли «Ленты».

Важно отметить, что дивиденды от «Ленты» Алексею Мордашову погоды не сделают, по понятным причинам. Дивиденды «Северстали» за год, которые он получает, соответствуют капитализации всей «Ленты». Сам Мордашов на дне инвестора заявлял, что в 2021 году в планах принять дивидендную политику и начать выплаты с 2022 года:

«В 2021 году приоритетом компании будет рост, а с 2022 года мы планируем начать выплаты. Мы считаем, что каждая успешная компания должна платить дивиденды»

Заявление было до сделки с «Билла», учитывая ее, я бы предполагал символические выплаты. 25-30% от чистой прибыли компании, которая в связи со сделкой скорее всего останется на уровне 2020 года. Символические — это 4,5 млрд рублей или 9,4 рубля на ГДР к текущей котировке это дает 3,8% дивидендной доходности. Важная ремарка, в случае покупки «Утконоса», компания снова может сказать «начнем со следующего года». Поэтому ждать высокой дивидендной доходности ближайшие годы я бы не стал.

O'key

Проблемная компания из списка. Долговая нагрузка самая высокая, рентабельность самая низкая. Тем не менее компания ежегодно выплачивает дивиденды. Время и сумма выплат не систематизирована. В ноябре 2020 года компания выплатила 600 млн рублей, или 2,2 рубля на ГДР.

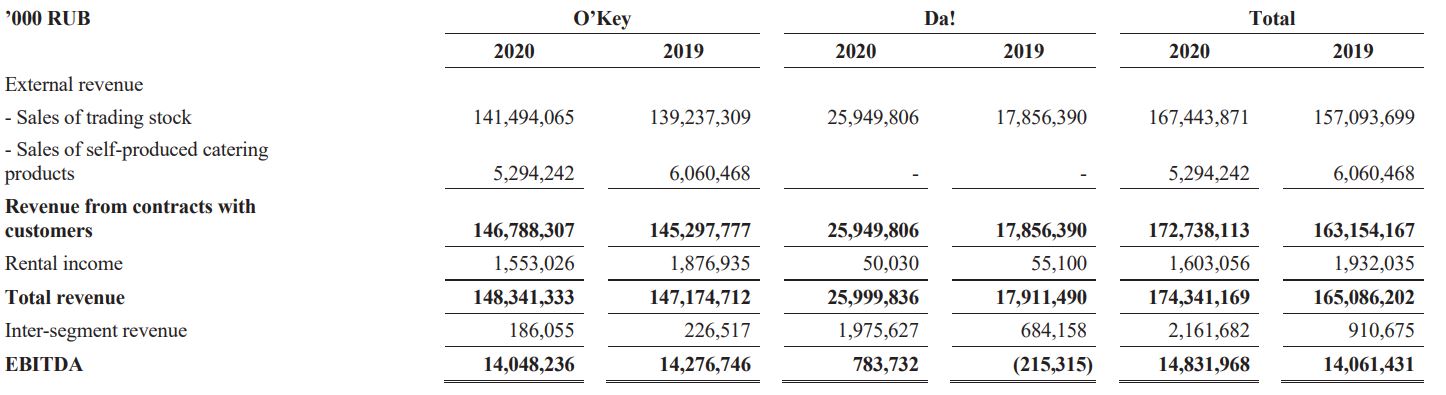

O'key развивает свою сеть дискаунтеров «ДА!», поэтому у компании выросли капзатраты 2020 году. У дискаунтера хорошие результаты: выручка растет двузначными темпами, EBITDA вышла в плюс. В 1-ом квартале 2021 года у «ДА!» выручка выросла на 27%.

Кроме этого компания ищет возможности оптимизировать свой портфель недвижимости, продав непрофильные активы. В 2020 году у O'key убыток в 1,4 млрд рублей, курсовые разницы отняли 1,8 млрд рублей, поэтому без учета этой статьи компания была бы прибыльна. Свободный денежный поток в 2020 году составил 3,3 млрд рублей.

Ритейлер вполне способен увеличить размер выплат без нагрузки на денежный поток, но это выглядит нецелесообразным. Во-первых, капзатраты растут. В конце мая 2021 года О’кей купил гипермаркет у X5, сумма сделки не названа. Но, в 2015 году О’кей продал «Ленте» три гипермаркета за 6,2 млрд рублей. А в планах еще продолжать развивать дискаунтер. Суммы значительные относительно денежных потоков компании. Во-вторых, у компании самая высокая долговая нагрузка в секторе, поэтому было бы логично отправлять большую часть денежного потока на ее снижение. Исходя из вышеперечисленных факторов вероятным выглядит сохранить размер дивидендов на уровне ноября 2020 года, то есть 2,2 рубля на ГДР, к текущей котировке это дает 4% дивидендную доходность. Вокруг компании последние годы ходили слухи о смене собственника, которые не подтверждались. Наличие нового цикла инвестиций в виде дискаунтера «ДА!» также говорит не в пользу данных слухов.

«Магнит»

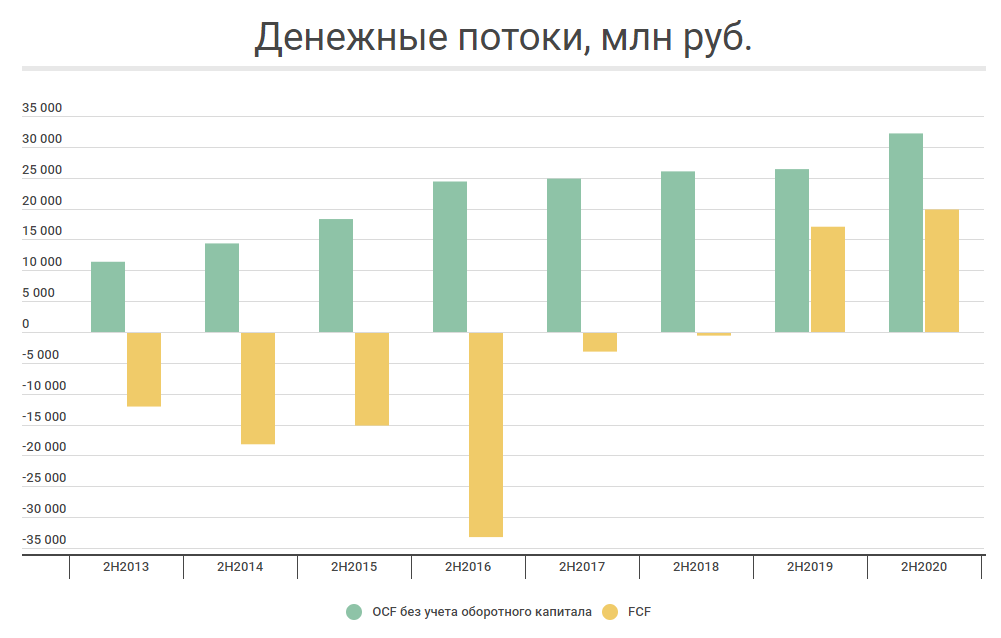

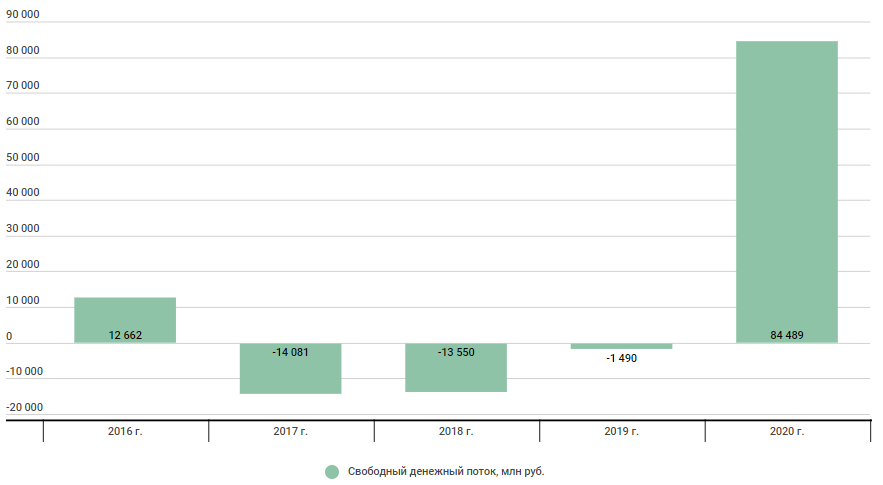

В 2020 году «Магнит» существенно улучшил показатели, по большинству из них динамика самая высокая в секторе. Чистая прибыль составила 32 млрд рублей, кроме роста чистой прибыли значительно вырос свободный денежный поток, до 84,5 млрд рублей. В основном это связано с сокращением оборотного капитала, без этого изменения поток составил бы 53,8 млрд рублей. Компания выплачивает дивиденды дважды в год, но конкретной дивидендной политики нет. За 2020 год суммарно выплатят 47,8 млрд рублей или 490 рублей на акцию.

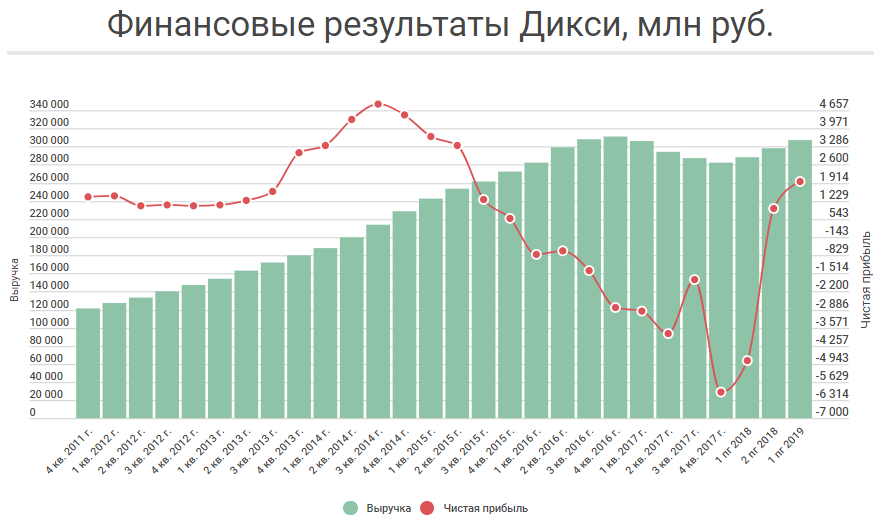

В мае 2021 года компания анонсировала сделку по покупке ритейлера «Дикси» за 92,4 млрд рублей. По планам «Дикси» останется работать под своим именем. Финансовые результаты компания не раскрывает, пишут, что у них около 300 млрд выручки. В середине 2019 года (последняя отчетность) годовая выручка составляла 307 млрд рублей и 2 млрд прибыли и 13 млрд EBITDA. Магазинов тогда было чуть больше, отсюда снижение выручки. Исторически рентабельность «Дикси» была низкой, 2% в лучшие годы. Многое зависит от того, что было с долгом последние 2 года, а он вполне мог сократиться. В той же последней отчетности, компания генерировала по 9 млрд годового свободного денежного потока. Дивидендов не платили, плюс количество магазинов даже снизилось — соответственно капзатраты низкие. Чистый долг по IAS 17 был 25,8 млрд рублей. За два года смогли сократить почти до минимальных значений. Поэтому, в теории, маржинальность могла вырасти, и у компании 8-9 млрд чистой прибыли. Но при условии, что рентабельность на операционном уровне сохранилась. В этом случае годовая прибыль объединенной компании составит 50-55 млрд рублей. Исходя из такого значения сохранить выплаты не составит большого труда. Тем более, что даже с покупкой «Дикси» долговая нагрузка не превысит 3 годовых EBITDА. Это высокое значение, но далеко не критичное.  Но это при условии, что рентабельность на операционном уровне сохранилась. В этом случае годовая прибыль объединенной компании составит 50-55 млрд рублей. Прогноз прибыли «Дикси» достаточно оптимистичен, но его компенсирует скромный прогноз результатов «Магнита», в котором следующие 3 квартала прибыль останется на прошлогоднем уровне. Я бы скорее делал ставку на рост прибыли до 47-50 млрд у самого «Магнита», а 3-5 млрд заработает «Дикси». Правда, в таком случае к сделке есть вопросы. Потому что это 18,5 годовых прибылей за ритейлера с арендованными магазинами и без роста результатов, дорого.

Но это при условии, что рентабельность на операционном уровне сохранилась. В этом случае годовая прибыль объединенной компании составит 50-55 млрд рублей. Прогноз прибыли «Дикси» достаточно оптимистичен, но его компенсирует скромный прогноз результатов «Магнита», в котором следующие 3 квартала прибыль останется на прошлогоднем уровне. Я бы скорее делал ставку на рост прибыли до 47-50 млрд у самого «Магнита», а 3-5 млрд заработает «Дикси». Правда, в таком случае к сделке есть вопросы. Потому что это 18,5 годовых прибылей за ритейлера с арендованными магазинами и без роста результатов, дорого.

Кроме этого компания дала прогноз по капитальным затратам на 2021 год: 60-65 млрд, в 2020 году было 29,4 млрд. То есть, вероятно, что высокий объем свободного денежного потока в 2020 году — разовое явление. Обычно в капзатраты не включают изменение оборотного капитала. «Магнит» планирует открыть еще 2 тыс. торговых точек — это рост оборотного капитала. Исходя из этих факторов разрыв между Х5 и «Магнитом» по выручке значительно сократится, но по долговой нагрузке в виде соотношения Долг/EBITDA компании, вероятно, сравняются.

Я бы делал ставку на то, что «Магнит» за 2021 год увеличит размер дивидендов. Выплаты ритейлера часто не были связаны с результатами. Когда прибыль была ниже 10 млрд рублей и был отрицательный денежный поток с высокой долговой нагрузкой, менеджмент спокойно рекомендовал 30 млрд дивидендов. Поэтому, здесь я бы предполагал увеличение размера до 55 млрд рублей или 560 рублей за акцию, что дает 10,4% дивидендной доходности. Не последнее место в этом прогнозе занимают амбиции «Магнита» и менеджмента превзойти конкурента Х5.

Я бы делал ставку на то, что «Магнит» за 2021 год увеличит размер дивидендов. Выплаты ритейлера часто не были связаны с результатами. Когда прибыль была ниже 10 млрд рублей и был отрицательный денежный поток с высокой долговой нагрузкой, менеджмент спокойно рекомендовал 30 млрд дивидендов. Поэтому, здесь я бы предполагал увеличение размера до 55 млрд рублей или 560 рублей за акцию, что дает 10,4% дивидендной доходности. Не последнее место в этом прогнозе занимают амбиции «Магнита» и менеджмента превзойти конкурента Х5.

Выводы

Вышеописанные факторы собрал в одну таблицу. Так как речь идет о прогнозе, считаю необходимым дать комментарий в виде моей оценки вероятностей событий, связанных с дивидендами.

Дивиденд за 2020 г., руб. | Прогноз дивиденда за 2021 г., руб. | Дивидендная доходность прогноз, % | Вероятность сохранения уровня | Вероятность увеличения размера после 2022 г. | Вероятность отмены дивидендов | |

|---|---|---|---|---|---|---|

X5 | 184,14 | 184,14 | 8,13 | Высокая | Высокая | Маловероятно |

«Лента» | 0 | 9,4 | 3,8 | Средняя (вероятность отмены) | Высокая (если не купят «Утконос») | Средняя |

О'кей | 2,24 | 2,24 | 4,1 | Высокая | Средняя | Низкая |

«Магнит» | 490,62 | 560 | 10,4 | Высокая | Средняя | Маловероятно |

Завершить хочу моим мнением касательно дивидендов и их значимости. Российский инвестор очень любит дивиденды, но не стоит забывать, что дивиденды — это вывод денег из компании впустую. Эти же деньги могли остаться внутри и пойти на развитие. «Магнит», который фактически не участвует в гонке за онлайн-сегмент, мог бы сконцентрироваться на нем. X5 пытается сидеть на всех стульях, что совершенно точно не идет на пользу финансовому положению. «Лента» последовательна с точки зрения операционных решений, но совершенно непоследовательна с менеджментом, который говорит про дивиденды уже три года. О'кей, напротив, ничего не говорит про дивиденды и раскрывает меньше информации на фоне конкурентов.

Из истории «Вкусвилл», IPO которого планируется. Компания выплатила дивиденды, это был своего рода шаг к становлению публичными. Основатель компании Андрей Кривенко рассказывал как потенциальные инвесторы на встрече в США сказали, что разочаровались в компании из-за этой выплаты. Из растущей компании выносят деньги, для западного подхода это негативный сценарий. Я не говорю о том, что дивиденды не нужны вовсе, но если есть куда инвестировать, для компании было бы полезней снизить их размер.