Как заработать на IPO

- 21 Июля 2021

За последний год на рынках прошло множество IPO, у этого явления есть несколько оснований.

Деньги дешевые (низкие ставки) и их много, денежная масса росла беспрецедентными темпами. Рынок акций вырос также до исторических максимумов. Позитива полно — это толкает основателей продавать свои доли или привлекать деньги в компанию через допэмиссию. Россию этот процесс тоже коснулся, в этом году уже было четыре IPO и четыре SPO. После затяжной неактивности эмитентов — это своего рода рекорд последних лет.

Есть общее правило, что на IPO, каким бы оно не было, лучше не покупать акции. Так как задача продавца — получить высокую оценку, а покупать дорого компании кажется не логичным. Но ситуации бывают разные, я решил собрать ряд признаков, на которые стоит обратить внимание, помимо очевидных параметров, касающихся финансового положения компании.

Кто продавец?

Первый вариант: продавец — собственник

Выход собственников — это просто переход денег от частных инвесторов к владельцу. Такой формат чаще всего для покупателей не кончается ничем позитивным. В то же время надо понимать контекст этого размещения. Возможно, собственник находится в ситуации, когда ему экстренно необходимы деньги и он даже готов продать акции со скидкой. Это актуально и для SPO. Понимать цели продажи собственника точно не будет лишним.

Пример такого размещение - FixPrice, собственники компании реализовали 21% акций по верхней границе ценового диапазона. Компанию продали дорого, по оценке она превышала Магнит и Ленту вместе взятые, хотя финансовые результаты в разы меньше. Оправдывается такая оценка темпами роста. Но вот загвоздка, насколько долго удастся сохранять такие темпы?

«Магнит» | «Лента» | Fixprice | |

|---|---|---|---|

Капитализация, млн руб. | 486 123 | 124 285 | 629 000 |

EBITDA, млн руб. | 178 190 | 44 919 | 36 788 |

Темп роста выручки г/г, % | 13,5 | 6,7 | 33 |

Второй вариант: продавец — компания

Акции продает компания, выпуская на биржу допэмиссию. Часто бывает, что собственник добавляет к допэмиссии свою долю. Обычно компания сопровождает такое IPO комментариями, куда она планирует потратить деньги.

Пример подобного IPO — Ozon, для участников размещение оказалось сверхуспешным. Мало того, что компания привлекла около 90 млрд рублей, которые теперь успешно тратит на развитие.

Кейс Ozon любопытен еще тем, что АФК «Система» не продавала акции, а, напротив, даже купила часть допэмиссии. Здесь нет ощущения, что собственник как-то попытался «впарить» вам свою долю задорого. Напротив, «Система» пыталась ее сохранить.

Какая доля?

Этот вопрос важен для понимания, что хочет собственник. Большая доля на продажу должна вызывать вопросы у желающих купить.

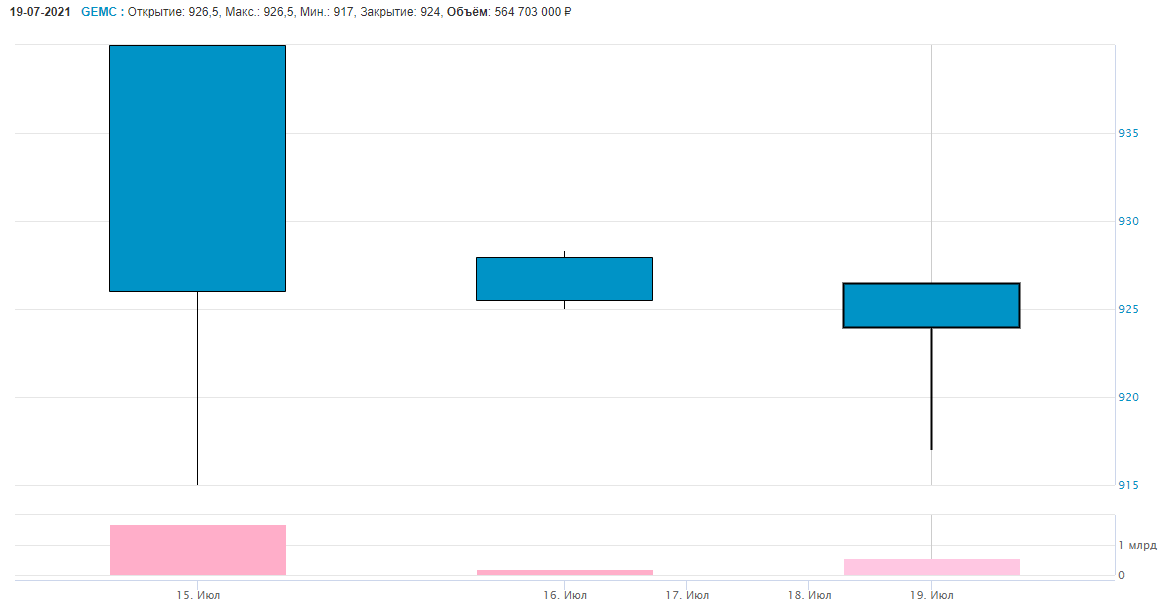

Вот например IPO, которое прошло на прошлой неделе. Основные владельцы компании EMC продали 44% акций. Это много, у EMC нет каких-то значительных планов по капзатратам и это основание предполагать, что собственник путей развития не видит. И, разумеется, продает акции подороже. Для оправдания высокой оценки менеджмент даже притянул высокие котировки бразильских клиник. О том, что EMC дороже прямого публичного российского конкурента старались не говорить.

Какая рыночная ситуация?

Благоприятная ситуация на рынке также толкает собственников сокращать свои доли или финансировать новые проекты компании.

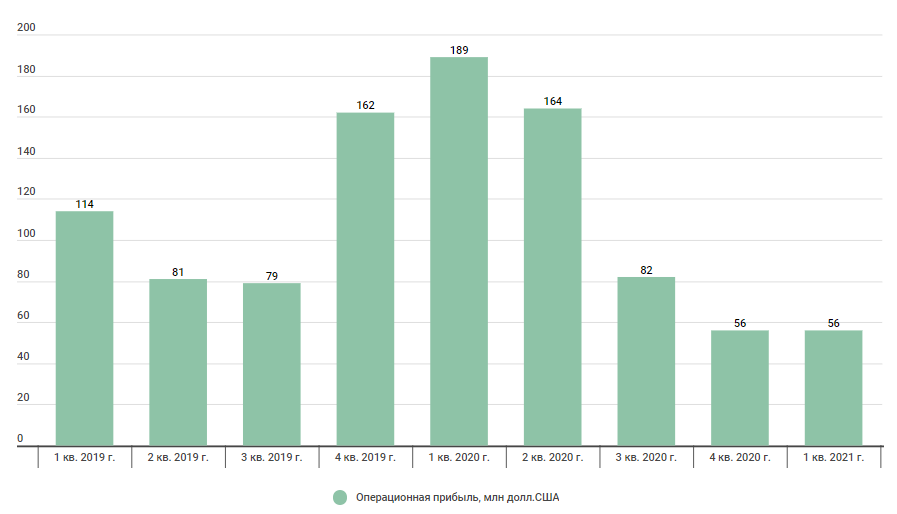

Например, компания «Совкомфлот», которая размещалась в начале октября 2020 года. Компания рапортовала о великолепных финансовых результатах за первое полугодие 2020 года. Удвоение операционной прибыли — это безусловно хорошо. Но необходимо понимать контекст, почему прибыль так выросла? А дело в истории, когда резко упал спрос на нефть из-за локдаунов. Хранить нефть никто не хотел (это тогда стоимость фьючерсов была отрицательной). Бенефициаром оказался «Совкомфлот», так как на его танкеры резко вырос спрос для хранения. Во втором полугодии ситуация нормализовалась, вместе с падением операционной прибыли.

У компании впереди мощнейший рост капзатрат, лишние деньги точно не помешают.

График показывает, как «Совкомфлот» съел слона.

Золотодобытчики

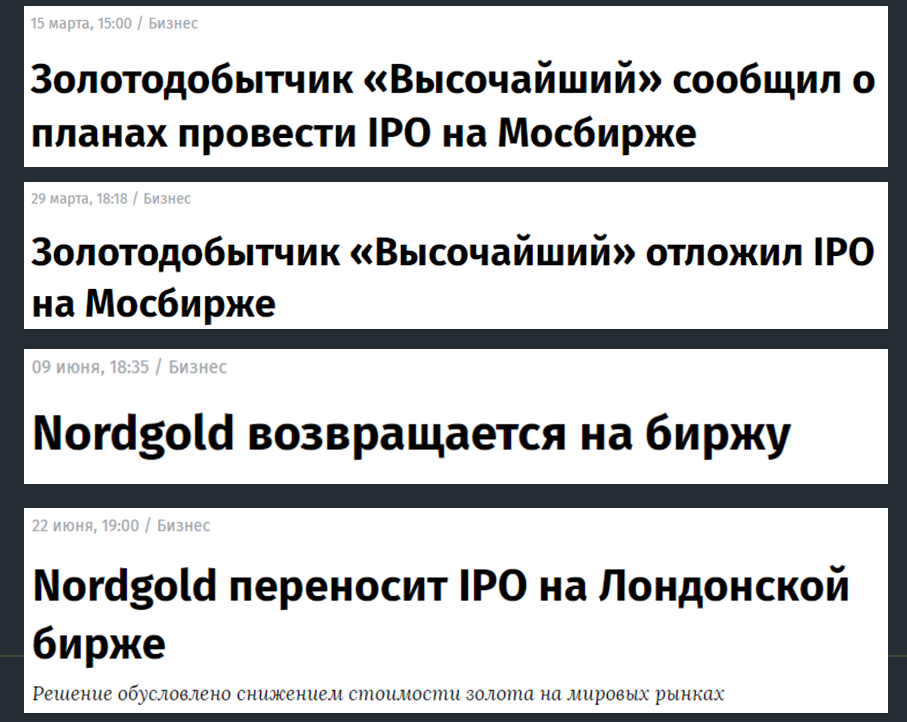

Вот пример недавних отказов/переносов IPO от золотодобывающих компаний.

С точки зрения исторических значений, котировки сегодня близки к пиковым, но обе компании отменили размещение, объяснив решение низкими ценами на золото. В обоих случаях на IPO продавцами выступали собственники. Собственники Nordgold планировали продать 25%, у Высочайшего - 37%.

«Самолет»

Девелопер «Самолет» тоже отлично воспользовался рыночной конъюнктурой. На фоне роста спроса из-за льготной ипотеки и низких ставок, компания стала публичной. Но здесь доля была небольшой, собственники продали около 5% своих акций, плюс была небольшая допэмиссия в пару процентов от уставного капитала.

«Самолет» идет на взлет. С большим free float, думаю, что такую динамику акции бы не показали. При других рыночных обстоятельствах тоже.

EMC

Хотя пример EMC указывался выше, но у компании также сложилась отличная рыночная ситуация. Низкое количество вакцинированных, третья волна, рост госпитализаций — это все часть выручки компании. Позитивная динамика в 2020-2021 году объясняется, в том числе, этим фактором. Насколько он разовый? Вероятно, что при росте числа вакцинированных, темпы роста выручки компании могут снизиться.

Что в итоге?

На мой взгляд, самый настораживающий фактор — кэшаут собственника. В случае вывода на биржу допэмиссии деньги идут в компанию, акционером которой вы планируете стать. Из последних IPO на мой взгляд наибольшая вероятность счастливого будущего у компаний, которые делали это через допэмиссию.

«Совкомфлот» после фазы капзатрат способен значительно увеличить свои результаты. Ведь основные инвестиции связаны с СПГ-сегментом, у которого сейчас низкая доля в выручке и самая высокая рентабельность.

«Сегежа», которая тоже размещалась через допэмиссию, после реализации своих проектов, способна кратно увеличить свои результаты.

В EMC подобной истории не предполагается.

Я не обозначил еще один фактор, который может смущать. Продажа по нижнему диапазону цен (если вы думаете покупать на старте торгов), тоже может насторожить, это означает, что на акции нет спроса. Например, у того же «Самолета» IPO прошло по нижней планке. На графике выше видно, что пару месяцев до публичных жалоб президенту на цены, ажиотажа в акциях не было видно. У «Сегежи» также был нижний диапазон и ажиотажа нет.

Оптимальные для участия IPO, на мой взгляд, выглядят следующим образом:

1) Продают небольшую долю, до 15%.

2) Желательно, чтобы это была допэмиссия, цель которой обозначает менеджмент. Так возникает хоть какая-то перспектива.

3) Текущие результаты не имеют разовый характер.

Но исторически лучше просто подождать. На каждый успешный Ozon или «Самолет» есть свой «Совкомфлот», «Сафмар», «Обувь России», Эн+ (не без участия санкций), НКХП или ОВК. Участники этих размещений едва ли остались довольны.