Основные темы прошедшей недели (23 августа — 29 августа 2021 года)

- 30 Августа 2021

Внутри:

«Сегежа»;

ФРС и борьба с инфляцией;

«Киви»;

«Детский мир»;

«Квадра».

«Сегежа»

Компания выпустила мощный отчет за 1-ое полугодие. Консолидированная операционная прибыль выросла в 3 раза до 9,8 млрд рублей, OIBDA удвоилась, прошлогодний убыток в 2,1 млрд рублей стал прибылью в 7,6 млрд.

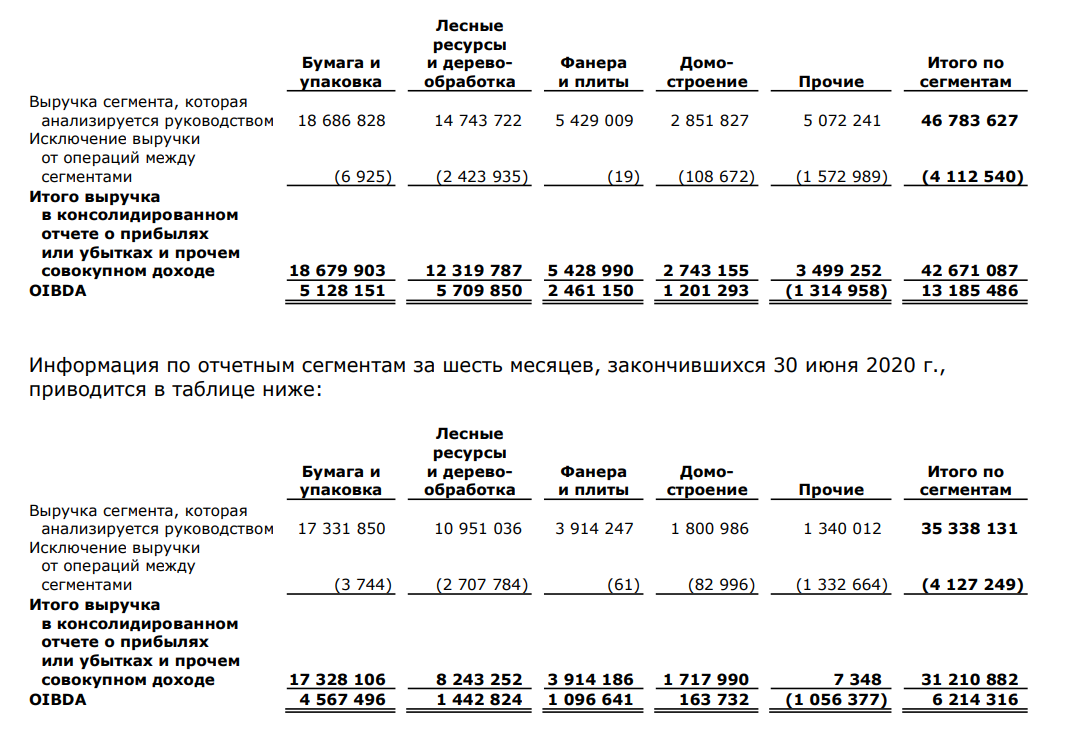

По таблице видно, что основной рост пришелся на сегмент «лесные ресурсы и деревообработка», в целом все, что связано с сырьем отлично выросло. Небезосновательно. Причины такого роста можно найти в биржевых ценах.

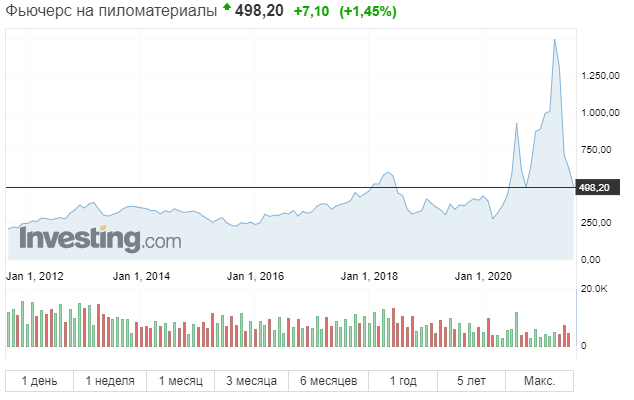

На графике видно, что цена уже нормализовалась, здесь хочу добавить несколько комментариев.

Более подробный рассказ о том, почему «виноваты американцы» в видео. Если коротко — все пошло на экспорт, потому что крупные страны перестали «добывать» и скупали все ресурсы на возросшем спросе, в итоге создался дефицит. Ссылка с тайм-кодом.

«Сегежа» — экспортер, про структуру рассказывал Михаил Шамолин в прошлогоднем интервью.

«Для каждого вида продукции этот показатель будет разным. Например, на экспорт уходит около 90% бумаги, но на китайский рынок идет лишь около 10% [экспортных поставок]. В пиломатериалах экспорт 100% – примерно половина приходится на Китай. Фанеры экспортируем около 70%, в Китай – 1% [от экспорта].»

Цена развернулась обратно, поэтому дальше результаты вероятней всего схожей динамики не покажут. Но даже такой уровень цен — выше средних значений. Плюс компания дала дополнительный комментарий.

«По оценкам компании, стабилизация баланса спроса и предложения на ее ключевые продукты может произойти не ранее первого-второго кварталов 2022 года. Ожидается, что в третьем квартале 2021 года цены останутся на уровне или превысят показатели второго квартала. При этом, считают в Segezha, в четвертом квартале 2021 года возможна сезонная коррекция на фоне традиционного снижения активности в строительном секторе, но при этом компания не ожидает возврата к уровню цен, существовавшему до пандемии COVID-19. Сейчас мощности Segezha, по словам Михаила Шамолина, работают со 100-процентной загрузкой, а спрос на основных рынках остается очень высоким.»

Результаты этого года будут отличные, а вот в следующем году, по всей видимости, можно ожидать снижения результатов. На фоне такого отчета (и в его ожиданиях — какое совпадение) котировки вернулись к значениям размещения. В статье-разборе я отмечал, что многие позитивные моменты можно будет увидеть через 3-5 лет, тогда вероятно увидим уже приличные дивиденды. А пока рыночная конъюнктура помогает компании выплатить дивиденды по верхней границе с не очень высокой доходностью 4,3%.

ФРС

Во-первых, если что-то пойдет не так — все заявления отлично откатываются назад. Всегда вспоминаю пример, когда в конце 2018 года был прогноз 3-ех повышений на 2019 год, а в итоге было 3 понижения.

Отрывок из обзора выступления Пауэлла на Коммерсанте.

Господин Пауэлл пообещал, что ФРС будет придерживаться терпеливого подхода к своей политике, поскольку регулятор хочет вернуть экономику США к состоянию полной занятости — борьба же с «преходящей» инфляцией чревата замедлением темпов создания новых рабочих мест. По его словам, после июльского заседания есть прогресс в восстановлении рынка труда и он, по всей вероятности, продолжится. Одновременно, впрочем, наблюдается распространение нового дельта-штамма коронавируса, и поэтому ФРС «будет внимательно оценивать поступающие данные и развитие рисков».

По этим комментариям, я жду, что Олег Владимирович Дерипаска напишет очередную порцию критики в адрес нашего ЦБ. И, возможно, даже будет прав, потому что получается, что наш ЦБ плывет против течения, замедляя экономику и поднимает ставки.

P.S. Если вам кажется, что уже пора продавать — вспомните, что Василий Олейник все еще шортит.

«Киви»

«Киви» не взлетел.

С потоком денег для букмекеров всё. Мошенники мне недавно предлагали переводить на «Юмани», а уже потом на «Киви» (чем не показатель актуальности).

Ничего хорошего на горизонте не видно — теряют огромную часть выручки и вероятно самую маржинальную часть.

«Детский мир»

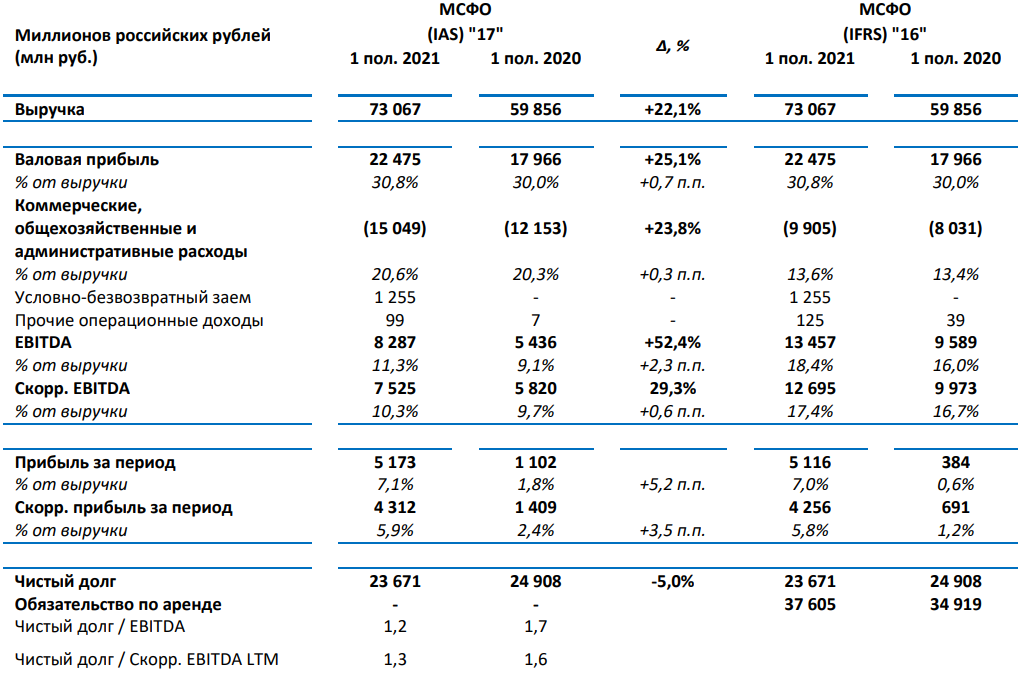

«Детский мир» опубликовал отличный отчет за полугодие с ростом EBITDA на 52,4% и ростом прибыли в 5 раз.

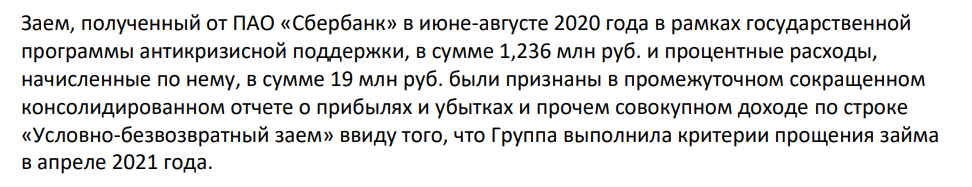

Необходимо отметить, что 1,255 млрд из прибыли — разовый эффект от списания кредита. Вопрос: как компании, которая увеличила прибыль за 2020 год удалось это сделать, я оставлю за скобками. Напомню, что подобные инициативы были направлены на поддержку наиболее пострадавших отраслей.

Но даже без учета этих 1,3 млрд — это рекордная прибыль за 2-ой квартал и 1-ое полугодие. Новый собственник в выплатах за 2020 год сохранил подход к выплате всей прибыли на дивиденды, вероятно такой подход сохранится и в этом году. Поэтому я ожидаю 12 млрд рублей прибыли и суммарных выплат 16,7 рублей на акцию.

Но даже без учета этих 1,3 млрд — это рекордная прибыль за 2-ой квартал и 1-ое полугодие. Новый собственник в выплатах за 2020 год сохранил подход к выплате всей прибыли на дивиденды, вероятно такой подход сохранится и в этом году. Поэтому я ожидаю 12 млрд рублей прибыли и суммарных выплат 16,7 рублей на акцию.

«Квадра»

«Квадра» выпустила отчет за полугодие. Не вижу смысла его особо анализировать, так как все списания-обесценения, которые в значительной мере определяют итоговый финансовый результат, отражаются в годовых отчетах.

Здесь я хотел бы вспомнить, что ГЭХ в очередной раз пытался купить компанию у Прохорова. В СМИ озвучивали 15-17 млрд рублей за пакет «Онэксима» в 82,5%. В начале июня вышла новость, а потом тишина.

В 2013 году «Газпром» уже разворачивали с амбициями по покупке. Что-то изменилось с тех пор? Динамика котировок схожа.

Компания сейчас стоит около 11 млрд рублей, а оценка сделки из СМИ — это 18,2-20,7 млрд рублей за компанию. Апсайд приличный, но вероятно, что сделки не будет.