Инвестиции: гайд по способам вложить деньги

- 14 Июня 2022

В данной статье мы объединим наши накопленные знания и уже написанные материалы о способах сбережения и инвестирования средств. Наша страна оказалась в экстраординарной ситуации, теперь прежде чем вложить куда-то деньги, стоит сто раз подумать о возможных последствиях.

Если рассказывать про каждый способ сбережения в подробностях, то можно написать целую книгу. Мы расскажем про основные моменты и приложим ссылки на наши статьи, где будут более детальные рассуждения.

У каждого способа сбережение средств есть свои плюсы и минусы, универсального, который всем подойдет — нет.

Наличные

Самый банальный способ сбережения - просто складывать деньги в копилку или на текущий счет.

Плюсы:

нет рисков, кроме хищения;

можно в любой момент взять и потратить на какие-либо нужды

Минусы:

то, что средства можно в любой момент потратить можно отнести и к минусам. Это будет проблемой для тех, кто не умеет копить;

деньги не приносят доход и со временем обесцениваются из-за инфляции.

Для чего подойдет?

Такой способ сбережения подойдет только в том случае, если вам в любой момент могут срочно понадобиться деньги.

Вклад или накопительный счет

Самый популярный способ среди россиян. Сейчас открытие вклада происходит за пару минут, можно выбрать параметры, которые подойдут именно вам. В последнее время стали популярны накопительные счета, что-то среднее между вкладом и текущим счетом.

Процентные ставки напрямую зависят от ставки ЦБ. Еще недавно все могли открыть вклад с 20% и более высокой доходностью. Но срок таких вкладов, как правило, был ограничен 3-4 мес. Это связано с тем, что в долгосрочной перспективе ЦБ будет стремиться сохранять низкую ключевую ставку, так как это помогает экономике расти. Таким образом, у вас не получится на протяжении долгого времени получать высокую доходность по вкладам.

Плюсы:

надежно, проблемы могут возникнуть только в случае банкротства банка, но вклады размером до 1,4 млн руб. застрахованы государством;

вкладчик получает проценты на вложенные средства;

можно быстро снять деньги без потери дохода (накопительный вклад)

Минусы:

доходность, по сравнению с другими способами минимальна, далеко не всегда покрывает инфляцию;

при досрочном изъятии средств доход не выплачивается (вклад);

банк может менять ставку в любой момент на свое усмотрение (накопительный счет).

Для чего подойдет?

Вклад — хороший способ зафиксировать доходность на определенный срок. Подойдет, если у вас есть средства, которые вы планируете использовать через конкретное время, но рисковать ими нельзя. Например, накопления на квартиру, можно положить на вклад, если вы не планируете в ближайшее время покупку.

Накопительный счет подойдет для хранения средств, которые могут понадобиться в любой момент. Хоть ставки и непостоянны, это лучше, чем просто хранить деньги на текущем счете.

Валюта

Некогда один из самых популярных способов сбережения у населения. И в целом, он себя всегда оправдывал. Курс рубля стабильно при каждом кризисе (раз в 5-6 лет) падал по отношению к доллару и евро.

В момент начала спецоперации рубль покорял очередное дно, но потом случилось то, чего никогда не было. Рубль начал активно укрепляться и соотношение к доллару стало в районе 60 к 1.

Естественно все не просто так, тут постарался наш ЦБ, ограничив операции нерезидентов, приписав экспортерам продавать валютную выручку и введя ограничения на операции с валютой для граждан. Это неполный список причин, там наберется материала на несколько статей. Почитать про это можно тут.

В итоге люди, подверженные панике, начали менять их на доллары и евро и сейчас сидят с убытком в 20-50%.

Правила игры поменялись, вернемся ли мы к тому, что было раньше — непонятно. В целом, рубль нашел равновесный уровень в районе 60 рублей за доллар. Но сейчас нет возможности спокойно прийти в банк и получить наличные доллары и евро. Валютные вклады закрывают, а текущие счета будут облагаться комиссией. Риторика правительства заключается в том, что эти валюты нам и вовсе не нужны.

В такой ситуации безопаснее обратить внимание на валюту дружественных стран, такую как юань. Сейчас стало возможным купить китайские деньги почти в каждом банке.

Плюсы:

исторически мировые валюты росли к рублю;

есть возможно продолжения тенденции, но для этого нужна смена политики ЦБ.

Минусы:

в последнее время рубль только укреплялся к другим валютам;

операции с долларами и евро ограничены;

введение комиссий для валютных счетов.

Для чего подойдет?

Юань можно рассматривать как долгосрочную инвестицию. С долларом и евро пока все сложнее. Пока есть смысл покупать американскую валюту, например, если вы собираетесь в отпуск в Турцию.

Полезные статьи:

Валютный курс: факторы роста и падения.

Что такое резервные валюты и зачем они нужны.

Недвижимость

Вложения в недвижимость исторически пользуются спросом в России. Это прежде всего связано с тем, что квартиры и помещения — это реальный актив, который можно использовать в качестве инвестиционного актива или по назначению (проживание, бизнес).

Недвижимость приносит два вида дохода: рентный и доход от роста стоимости. Стоимость жилья обычно растет из года в год, падения происходят только в момент кризисов. Арендная плата обычно растет вслед за инфляцией.

Сейчас цены на недвижимость резко выросли на фоне низкой ставки, льготной ипотеки, а также ажиотажного спроса в марте этого года. В мае наметилась разворотная тенденция, все больше экспертов говорят, что ожидают снижения цен.

С чем это связано? Резкий рост ставки, снижение покупательной способности населения и перегретый рынок жилой недвижимости. Количество выданных ипотек в апреле снизилось на 70% по сравнению с мартом. Восстановления стоит ожидать при дальнейшем снижении ставки ЦБ.

При снижении цен на недвижимость и низкой ключевой ставке появится возможность выгодно вложиться.

Плюсы:

исторически цена на недвижимость растет;

пассивный доход от сдачи в аренду;

можно использовать как жилье.

Минусы:

большой порог входа;

доходность от сдачи в аренду на уровне банковского депозита;

проблемы с арендаторами;

затраты на ремонт.

На самом деле есть очень много споров по поводу преимуществ и недостатков инвестиций в недвижимость. Кто-то говорит, что доходность ниже, чем у акций и облигаций, а времени отнимает намного больше. Кто-то говорит, что наоборот, это прибыльнее и надежнее. Однозначно сказать можно одно: для того, чтобы успешно инвестировать в недвижимость, необходимо потратить много времени на изучение рынка и всех нюансов.

Для чего подойдет?

В качестве объекта инвестирования подойдет для тех, у кого есть большой объем средств. Можно использовать для диверсификации, помимо других методов сбережения.

Полезные статьи:

Альтернативные способы инвестирования в недвижимость.

Жилая недвижимость: ипотека или аренда.

Ценные металлы

Самые популярные металлы для инвестирования - золото и серебро.

Обычно цена золота и серебра растет вслед за инфляцией, тем самым защищая средства инвестора от обесценения. Также цена этих металлов рассчитывается в долларах, что защищает от падения курса рубля.

Если инвестировать в золото в рублях, то при росте доллара США по отношению к рублю, стоимость золота будет тоже расти. Это наглядно продемонстрировал 2014 год.

В 2022 году государство решило стимулировать инвестиционный спрос на золотые слитки и отменило НДС. А через какое-то время и НДФЛ при продаже слитка до 2024 года. Это существенно повышает эффективность инвестиций.

Плюсы:

защита во времена кризиса, рецессии;

растущий долгосрочный тренд;

много способов инвестирования на любой вкус;

налоговые льготы при покупке слитков.

Минусы:

есть более доходные активы;

снижение цены во время активного экономического роста;

нет периодических выплат.

Для чего подойдет?

Инвестирование в физическое золото подойдет для тех, кому психологически сложно воспринимать биржевые активы. В целом золото будет выступать в виде защитного актива во времена политической и экономической нестабильности.

Полезные статьи:

О том, как формируется цена на золото.

Способы инвестирования в золото.

Государственные облигации (ОФЗ)

ОФЗ или облигации федерального займа считаются одним из наиболее надежных способов вложения средств. Покупая эти облигации, вы даете государству деньги в долг. Какое время государство выплачивает вам проценты (купоны), а затем отдает основную сумму долга.

На облигациях можно заработать несколькими способами. Во-первых, это получение купона, обычно раз в полгода или квартал. Во-вторых, можно заработать на росте цены облигации, но для этого вам придется продать ее. Цена обычно начинает расти на фоне снижения ставки ЦБ. Третий способ, когда цена облигации находится ниже номинала (он обычно 1000 руб.), можно купить ее и дождаться погашения. В таком случае помимо купонов, ваша прибыль будет состоять из разницы между ценой покупки и номиналом.

ОФЗ — это биржевой инструмент, для его покупки нужно открыть брокерский счет. Россия выпускает несколько видов государственных облигаций.

ОФЗ ПД — облигации с постоянным купоном. Самый простой для понимания вид ОФЗ. Есть заранее определенная ставка купона (процента), которая не меняется на протяжении всего срока. Номинал выплачивается при погашении.

ОФЗ ПК — облигации с переменным купоном. Ставка купона зависит от ставки RUONIA. Это индекс, отражающий текущую стоимость межбанковского однодневного кредитования. Его значение зависит от действующей ключевой ставки в экономике. Подробно о нем можно узнать в этой статье.

Ставка купона по таким облигациям равна: среднее значение RUONIA за период + фиксированная премия.

ОФЗ ИН — облигации с индексируемым номиналом. Номинал индексируется на инфляцию (Индекс потребительских цен) ежедневно, но с лагом в 3 месяца. Сейчас есть три выпуска, которые отличаются сроком погашения, купон у всех равен 2,5%. В момент выплаты купона фиксируется проиндексированный номинал, на который и идут начисления.

Пример. При выпуске облигации номинал равнялся 1000 руб. Через полгода происходит выплата первого купона, к этому времени номинал проиндексировали и он уже равняется 1050 руб. Соответственно купон будет рассчитываться так: 1050 * 2,5% / 2 = 13,125 руб. — полугодовой купон.

Чем больше инфляция, тем больше номинал, тем больше купон. Получается при инвестировании в ОФЗ ИН вы получаете доход не только от купона, но и от прироста номинала.

Параметры выпусков ОФЗ ИН периодически выкладывает Минфин.

ОФЗ АД — облигации с амортизацией. Амортизация в облигациях предполагает постепенное погашение основной части долга (номинала). То есть вы покупаете облигации номиналом в 1000 руб. и купонном в 6%. В определенный момент (это должно быть указано в параметрах выпуска) вам вместе с купоном приходит 10% от номинала. В следующую выплату вам придут те же 100 руб. + 6% купон, но уже от 900 руб. И так до тех пор, пока номинал не будет полностью выплачен.

Данный инструмент имеет невысокую доходность и подойдет далеко не всем.

Плюсы:

доходность ОФЗ обычно на 1-2% выше доходности по вкладам;

надежность, вам платит государство;

есть возможность выбрать подходящий вам срок погашения;

в момент снижения ставки ЦБ можно заработать на росте стоимости облигации.

Минусы:

нужно разобраться в тонкостях, перед тем, как инвестировать;

есть инструменты с более высокой доходностью;

можно получить убыток, если ставка ЦБ начнет расти;

налог 13%.

Корпоративные облигации

Смысл тот же, что и у государственных облигаций, только в долг даете компании. Этот метод опишу кратко.

Основное преимущество в том, что можно получить высокую доходность, порой в несколько раз выше, чем по ОФЗ. Но чем выше доходность, тем выше и риски.

Важно отобрать платежеспособные компании, у которых не возникнет проблем с выплатой долга. Тут стоит обращать внимание на масштабы деятельности и финансовые отчеты. Самые надежные компании по типу Сбербанка, «Лукойла», «Норникеля» с очень большой вероятностью выплатят все купоны по облигациям, даже в тяжелой ситуации. Как раз из-за этого их облигации торгуются с доходностью немногим выше ОФЗ. Если вы хотите получать высокую доходность, придется пойти на риск и купить облигации представителя среднего или малого бизнеса.

Для чего подойдет?

ОФЗ и корпоративные облигации подойдут тем, кто хочет получать доходность выше, чем по депозиту и предсказуемый денежный поток. Цели могут быть разные, так как облигацию можно подобрать почти под любой срок.

В зависимости от того, насколько вы готовы рисковать выделенными средствами, вы выбираете между ОФЗ и корпоративными облигациями.

Полезные статьи:

Дюрация облигации: что показывает и как используется.

Российские акции

Акции считаются уже более сложным и рискованным инструментом, но при этом позволяют хорошо заработать. Даже несмотря на недавнее падение российского рынка, за 20 лет он вырос в 7 раз. Среднегодовая доходность составляет 12%.

Из-за текущего падения рынка появилась возможность для входа в акции. Даже если сейчас ситуация в стране и мире оставляет желать лучшего, со временем все может прийти в норму. Обычно самые лучшие результаты показывают те, кто вышел в рынок в момент кризиса, как было в 2008 году.

Так как мы сейчас говорим о методах сбережения средств, то стоит рассматривать именно долгосрочное инвестирование (от 5 лет). К тому же многие компании платят дивиденды (в спокойные времена), что позволяет получать пассивный доход. Также за счет реинвестирования можно быстрее нарастить свой капитал.

Основной барьер для входа в акции — это, пожалуй, знания. Можно открыть брокерский счет и инвестировать хоть 5-10 тыс. руб. Но если не знать принципов работы фондового рынка, особенностей инструментов и компаний, можно совершить много ошибок.

Плюсы:

акции — один из самых доходных методов сбережения;

можно получать пассивный доход в виде дивидендов;

низкий порог входа.

Минусы:

рискованный инструмент;

необходимы определенные знания.

Для кого подойдет?

Инвестиции в акции подойдут тем, кто хочет и может посвятить этому делу много времени. Помимо теоретических основ необходимо будет изучать компании и следить за новостями. Зато тут можно получить высокую доходность.

Иностранные акции

Решил выделить их отдельно в связи с последними событиями. Сейчас инвестирование в иностранные акции — это риск не столь рыночный, а больше инфраструктурный и политический. Иностранные акции на Московской бирже заблокированы и вряд ли в ближайшее время появится возможность ими торговать. На Санкт-Петербургской бирже заблокировали только часть акций. Остальные можно покупать и даже получать по ним дивиденды.

Решил выделить их отдельно в связи с последними событиями. Сейчас инвестирование в иностранные акции — это риск не столь рыночный, а больше инфраструктурный и политический. Иностранные акции на Московской бирже заблокированы и вряд ли в ближайшее время появится возможность ими торговать. На Санкт-Петербургской бирже заблокировали только часть акций. Остальные можно покупать и даже получать по ним дивиденды.

Политика правительства в сфере сбережений сейчас звучит так: зачем вам валюты недружественных стран (доллар, евро и т.д.), когда есть крепкий рубль? Пока дополнительные комиссии ввели на валютные расчетные счета, но планируются повышенные комиссии и на валютные брокерские счета. Это выльется в дополнительные издержки для инвесторов.

Если все будет продолжаться в том же духе, скоро правительство может вовсе ограничить инвестирование в иностранные компании. Поэтому на данный момент это слишком рискованный способ сбережения средств.

Единственный вариант, как можно себя обезопасить — открыть счет у зарубежного брокера, например, в Interactive Brokers. Но тут тоже нужно активно следить за новостями и новыми поправками в законе. Возможно, и этот способ прикроют со временем.

Для кого подойдет?

Помимо того, что мы указали в пункте про инвестиции в российские акции, желательно обладать капиталом от 10 тыс. $. Также у вас должна быть возможность открыть брокерский счет за рубежом и пополнять его.

Полезные статьи:

Фондовый рынок для начинающих. Подходы к выбору акций.

Дивидендные акции для начинающих инвесторов.

Биржевые фонды: БПИФ и ETF

В России есть фонды, которые инвестируют как в российские активы, так и в иностранные. Фонды с иностранными активами или заморожены, или имеют все те же риски, что и иностранные акции.

Поэтому в этом разделе мы поговорим о БПИФ с российскими акциями и облигациями. Сама концепция биржевого фонда очень удобна для рядового инвестора: покупая бумагу фонда вы становитесь обладателем целого портфеля из активов. Вам не придется отбирать самостоятельно акции или облигации, за вас это сделала управляющая компания (УК). Пару раз в год активы фонда пересматривают. За все эти услуги инвестор платит комиссию УК, обычно до 1,5% годовых.

Покупая паи фонда, стоит учитывать, что вы берете на себя не только рыночные риски, но и риски управляющей компании. Так, недавно у крупнейшей УК на российском рынке были заморожены торги по всем фондам. А один из них, считающийся защитным, полностью обнулился из-за валютных контрактов. Вкладчики просто потеряли все вложенные туда деньги.

Если фонд инвестирует в российские активы в рублях, не прибегая к инструментам срочного рынка, такого не должно произойти. Но все-таки после подобного случая стоит внимательнее читать всю документацию фонда и оценивать риски.

Плюсы:

готовый портфель из ценных бумаг;

низкая стоимость пая;

минимум временных затрат на управление.

Минусы:

скромный выбор фондов;

комиссия за управление - дополнительные издержки;

инфраструктурные риски и риски управляющей компании.

Для чего подойдет?

Подойдет для тех, кто готов инвестировать на длительный срок, но при этом не готов погружаться во все тонкости фондового рынка и инвестировать самостоятельно.

Полезные статьи:

Биржевые фонды: ситуация на 25.05.2022 и перспективы.

Стоит отметить, что открыв индивидуальный инвестиционный счет (ИИС), можно получить налоговые льготы при инвестировании в биржевые инструменты.

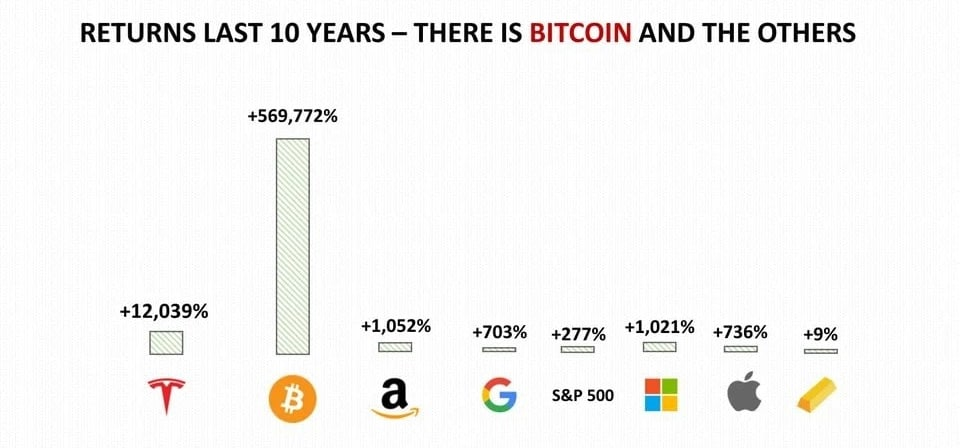

Криптовалюта

На самом деле не лучший инструмент для сбережения средств, но рассмотреть его все же стоит. Криптовалюты очень волатильны, т.е. их цена меняется сильно и быстро в разные стороны. Если вы не профессиональный трейдер, то стоит инвестировать на долгий срок. Все больше компаний и стран принимают криптовалюты в качестве платежного средства, происходит постепенная интеграция блокчейна во сферы нашей жизни. Все повышает спрос и популярность тех или иных коинов.

При долгосрочном инвестировании стоит обратить внимание на крупнейшие по капитализации валюты: биткоин, эфир, солана и т.д. Небольшие проекты могут как выстрелить, так и привести к большим убыткам. Чтобы найти что-то реально стоящее, что может вырасти в несколько раз за короткий срок, необходимо потратить очень много времени.

Для описания рисков приведу пример недавнего краха LUNA. Не так давно LUNA входила в топ 10 криптовалют по капитализации, проект был на слуху и многие говорили о его перспективах. Но в один прекрасный день цена LUNA упала на 95% и так и не смогла восстановиться. Подробнее об этой ситуации можно почитать тут.

С помощью криптовалюты можно даже получать пассивный доход, там свои аналоги депозитам — стекинг и пулы ликвидности. Ставки обычно больше, чем в банках, но это компенсируется повышенными рисками.

Плюсы:

можно значительно увеличить вложения;

можно использовать для перевода денег и в качестве средства платежа;

можно получать пассивный доход.

Минусы:

очень высокие риски.

Для чего подойдет?

Криптовалюту можно использовать в качестве инструмента для сбережения средств. Но на нее стоит выделять небольшую часть капитала и инвестировать на длительный срок. Подойдет для диверсификации вложений.

Инвестирование с помощью Right

Этот способ объединяет в себе плюсы облигаций, акций и биржевых фондов. Right - робоэвайзер от компании ООО «М3», создателей портала Conomy. Робот поможет собрать портфель из ценных бумаг и будет периодически предлагать ребалансировку.

Ценные бумаги подбираются из российских акций, торгующихся на Московской бирже и ОФЗ. Алгоритм отбора у робота следующий:

Команда аналитиков с помощью фундаментального анализа оценивает потенциал акций. Компании с наиболее высоким потенциалом попадают в портфели к клиентам.

В зависимости от риск-профиля клиента робот подбирает ему в портфель акции из разных отраслей и облигации в нужной пропорции. Баланс между активами создается с помощью портфельной теории, которая гарантирует максимальный доход при выбранном риске.

Для того, чтобы портфель всегда оставался актуальным и не уходил за рамки риск-профиля клиента, робот предлагает ребалансировки. Например, какой-либо актив сильно вырос, тогда его необходимо сократить, чтобы не нарушать структуру портфеля, или акция достигла своей прогнозируемой цены, в таком случае ее полностью продают и покупают на замену другую. Ребелансировки необходимо подтверждать с помощью СМС, иначе робот не будет совершать операции с портфелем.

Плюсы:

все плюсы акций и облигаций;

для управления портфелем вам достаточно только подтверждать ребалансировки;

минимальные инфраструктурные риски;

можно инвестировать через ИИС.

Минусы:

комиссия за услуги робоэдвайзера.

Для чего подойдет?

Робоэдвайзер Right подойдет тем, у кто хочет получать доходность больше, чем по депозиту и ОФЗ, но при этом не имеет возможности постоянно следить за рынком и изучать теорию.

Таблица со средними доходностями методов сбережения:

Инструмент | Доходность за 5 лет | Доходность за 10 лет |

Доллар США | 0,14% | 6,24% |

Московская недвижимость* | - | 12,7% |

Золото | 9,3% | 8,28% |

ОФЗ* | 6,35% | 7,9% |

Корпоративные облигации* | 6,72% | 8,14% |

Российские акции* | 10,79% | 11,36% |

Вклад | 6,7% | 8,2% |

*Для расчета использовались индексы полной доходности Московской биржи

Доходность того или иного инструмента сильно зависит от текущей экономической ситуации в стране. Так, в 2020 году сильно снизили ставки и ввели льготную ипотеку. Это сильно подтолкнуло цены на недвижимость. Также во время низких ставок золото себя чувствует отлично и показывает хорошую доходность.

Доходность корпоративных облигаций несильно отличается от ОФЗ в данном примере. Это связано с тем, что для расчета использовался Индекс корпоративных облигаций Мосбиржи, куда входят самые ликвидные и надежные облигации.

Также все сильно зависит от точки входа, трудно найти идеальный момент. Цены на недвижимость сейчас рекордные, а акции недавно обвалились на 50%. Интуитивно кажется, что сейчас акции могут дать большую доходность. Но что будет на самом деле — никто не знает. Самый лучший вариант — стараться диверсифицировать свой капитал, распределить его по разным инструментам. При это пополнять свои инвестиции хотя бы пару раз в год, это поможет сгладить точку входа и повысит доходность.

Полезные статьи: