Анатолий Полубояринов: обзор моего портфеля

- 30 Ноября 2021

Взгляд на текущую структуру моего портфеля и отдельные компании.

Я считаю себя достаточно средним трейдером-инвестором. Во-первых, я не использую плечи, хотя портфель не очень большой — 1 млн. Считаю это своей ошибкой, потому что я примерно понимаю как с ними работать. Сейчас, наверно, я должен радоваться, что у меня их нет, но делать я этого конечно же не буду.

Возможно лучшая аналогия про плечи из Корвалол-Cтрит (недавно воскрес и пока это лучшее, что было с фондовым рынком за последний месяц):

«Моя доходность за 2020г по совокупности счетов составила ровно 100%. Без ТКС, «Системы», «Озона», американского рынка, опционов и фьючерсов. Наверное это скромные цифры по сравнению с другими «выжившими». На вопрос: ну ты же наверное с плечами? Отвечаю: Да, с плечами. После чего обычно следует что-то вроде «а, ну понятно всё».

Это напоминает типичный диалог в спортзале:

— Ты как так раскачался то, пьешь что-то? — Ну да, протеин. — А, ну понятно…

Но если это так просто, почему же вокруг так мало богатых качков?

Любой, кто занимается в зале, прекрасно понимает: если протеина за раз выпить слишком много, то ты банально обосрешься, а не нарастишь мышцы. С плечами то же самое».

Во-вторых, я иногда очень редко захожу в терминал. Могу 2 месяца не открывать: помню что куплено, а котировки часто попадаются на глаза из новостей или когда смотришь отчетности. С этим связано недавнее фиаско. Где-то на дне можно увидеть Vale, который я думал, что продал. Оказалось не продал, а стал «долгосрочным инвестором».

Раз уж пошел портфельный камингаут. Отвечу на несколько вопросов: рубрику «мой портфель» вести не планирую — это скучно. Портфель маленький по сравнению с большинством публичных ребят, а я еще пару раз выводил. Fire мне не светит.

Но раз в квартал (бывает реже), я провожу масштабный перебор и ревизию всего.

У меня три счета. На скриншоте выше, из Blackterminal, только два — «Открытие» и Сбербанк, там примерно 90%. Разделены они примерно 70 на 30. Изначально портфель был только в «Открытии», но на вскрытии проблемы БОМПа, я испугался и бОльшую часть перевел в Сбербанк. Все таки у меня был недавний пример «Энергокапитала». Когда стало понятно, что ничего страшного с брокером «Открытие» не случится, я менять все равно ничего не стал. Третий счет «Тинькофф» — на нем сейчас только кэш и немного Детского мира. Так что моя позиция по «Детскому миру» на деле самая большая.

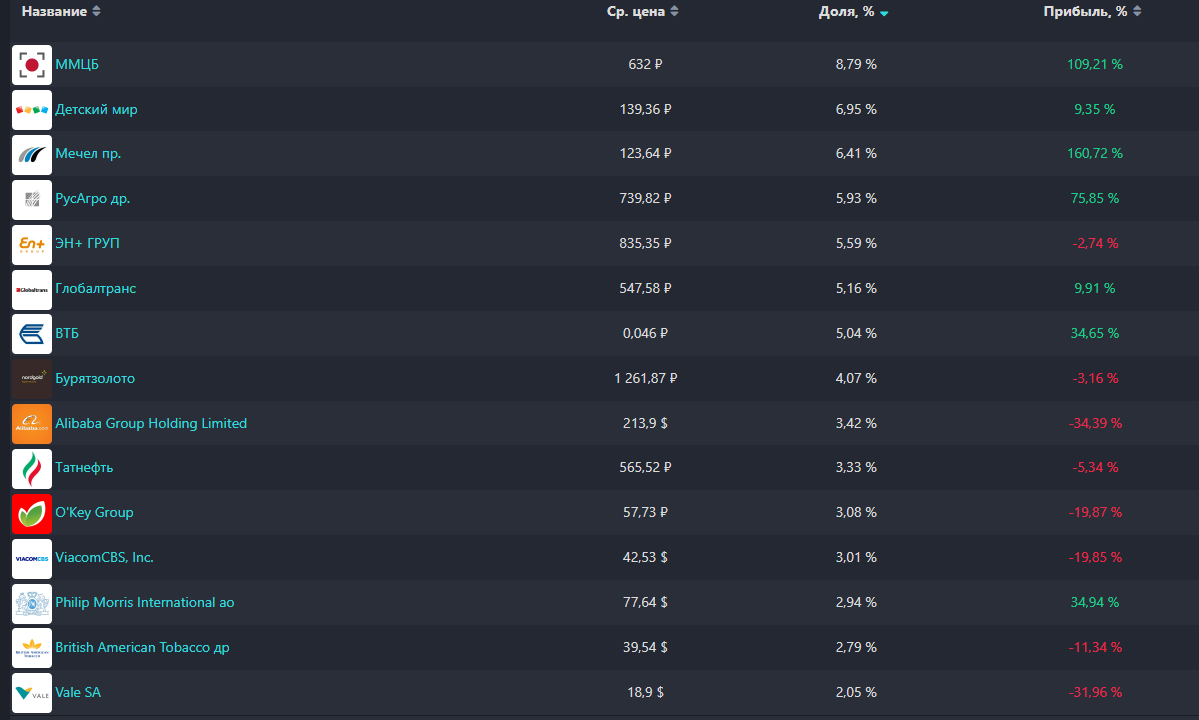

Что у меня есть:

«Детский мир». Продавать не планирую, жду хороших результатов за 2021 год и больших дивидендов с доплатой за 9 месяцев. В обзоре ритейлеров об этом писал.

ММЦБ. Большая доля в сомнительной компании. Но о том, что она лучше, чем кажется, я писал в телеграмме и на сайте (разбор). Мне кажется это простая история с высокой доходностью и достаточно понятным бизнесом. Жена сидит в «мамских чатах», там некоторые сдавали пуповинную кровь на хранение — может оказаться полезно для лечения генетических заболеваний. Это своего рода лишняя страховка здоровью. Что уж говорить, услугами «Гемабанка» пользуется Валерий Карпин. Кому верить, если не ему?

«Мечел» (преф). Я уже срезал половину — это была самая большая позиция. Продавал до недавнего масштабного падения. Здесь понятно, что я просто терплю до рекомендации дивов и очень надеюсь, что цены не грохнутся. Ну и надеюсь, что любители высокой дивидендной доходности летом 2022 года обратят внимание на них. В какой-то мере это игра, что найдется кто-то глупее тебя.

«Русагро». Проблемы я описывал в своем последнем обзоре. Не исключаю, что продам. Пока делать это не тороплюсь. Нейтральное отношение к текущей ситуации. В некоторых направлениях государство забрало себе всю маржу. В некоторых ее ограничило. EBITDA затормозила, а для чего набрали долгов не очень понятно. Раскрытие информации ухудшилось. Успешный топ-менеджер уходит. Дискомфорта хватает — надо думать.

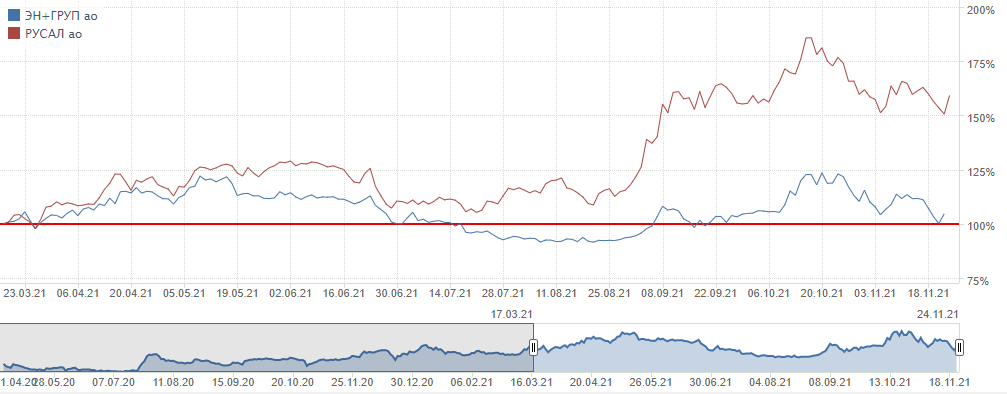

«Эн+». Это история как я попытался заскочить в поехавший поезд под названием «Растущие цены на алюминий». Писал об этом здесь.

Задним-то числом, очевидно, что надо было брать «Русал», который тогда уже подходил к 50 рублям.

На мой взгляд, тут есть только один сценарий, где «хорошо» для EN+. «Русал» начинает платить дивиденды, а дальше En+ начинает платить. Денежные потоки начинают нормально ходить по холдингу. Пока «я все это хаваю — у меня нет выбора».

«Глобалтранс». Жду возврата высоких дивидендов. У Investcomma постился недавно график ставок полувагонов. Внушает оптимизм. Планирую увеличить.

ВТБ. Писал в том же обзоре, что планирую делать. Веры банку особо нет. Главная проблема — что государство может взять свое через префы. Обычка им особо и не нужна, и даже выгодней, если котировки по ней будут низкие. От себя отмечу, что слушать или читать комментарии по деятельности банка от Дмитрия Пьянова намного познавательней, чем Костина. На презентации стратегии он, например, рассказал, что Костину часто приходится объяснять, почему банк не может уменьшить количество акций (это будут новые акции, и они автоматом попадут под санкции).

«Бурятзолото». На плане IPO Nordgold я думал, что они обещанные дивиденды заберут с «Бурятзолота». Это косвенно подтверждалось тем, что Nordgold вернул займы. То есть на балансе появилась куча кэша. Но после отмены IPO эти деньги снова перетекли в займы. Тут я тоже стал долгосрочным инвестором. Но никакого дискомфорта здесь не чувствую. Обзор до возврата к займам писал здесь.

Alibaba. Здесь не буду развернуто ничего писать, потому что мне кажется, что из Китая делают монстра. А капитализм чаще всего побеждает. Поэтому здесь пора бы л̶о̶в̶и̶т̶ь̶ ̶н̶о̶ж̶и усреднять.

«Татнефть». Жду возврата к нормальным выплатам.

O'key. Изначально купил, потому что бизнес умирал, а у компании много гипермаркетов и кейсы продажи их конкурентам. Считаю, что активы, если их будут продавать стоят значительно дороже текущей оценки (с долгом). Но теперь идея немного трансформировалась на возврат на растущую динамику, поэтому просто жду. Не исключаю, что «О'кей» в какой-то момент продаст гипермаркеты, а себе оставит только дискаунтер. Про компанию также писал в обзоре ритейла.

Viacom. Просто попытал удачу, когда развалился американо-корейский Archegos, я нашел из списка компанию, которая мне не казалась дорогой. Там есть еще растущая история в виде стриминга, в целом доходы и прибыль растет. Но я уже продал в убыток. Во-первых, я полазил по этому стримингу и не нашел банального «поиска». Хотя это как бы платформа под просмотр фильмов-сериалов-токшоу. Во-вторых, надо капать глубже, а я не очень хочу это делать в американском рынке.

PM и BAT. Для меня это одна компания. После обзора табачной отрасли идея BAT мне показалась достаточно простой. Стабильный поток, которого хватает и на дивиденды, и на сокращение долга. А дальше эта история превращается в рост дивидендов за счет снижения процентных платежей. Пока эта история буксует из-за регулирования в США. Оно никуда не денется, с этим надо мириться. Но лишний раз отмечу, что табачная промышленность, несмотря на весь негатив, является другом государства. Они платят очень много налогов, поэтому сильное регулирование — выстрел в ногу бюджетов. Про PM рассказывал в телеграмме. Инвестиция по Питеру Линчу.

Vale. Уже продал.

Что планирую? Чтобы купить что-то, надо же для начала продать.

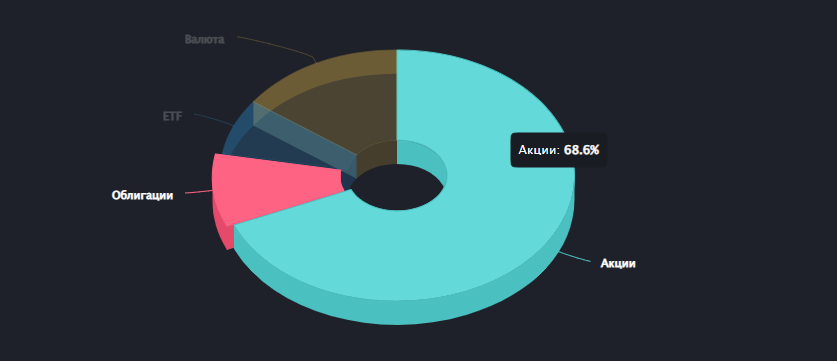

Помимо акций, у меня есть облигации (52002 с защитой от инфляции, «Позитив» и «Рольф») и ETF на казначейские облигации. Сейчас история выглядит примерно так. Почитав обзоры портфелей на конец октября, я увидел, что у большого количества примерно схожая структура. Растят кэш. Я пока планирую увеличивать акции, продав ETF.

Отвечая на вопрос, который наверняка возник. Нет, «Газпрома» не было, нет и не планирую. Тему некомфортных компаний затрагивал на подкасте с Ефимом. «Газпром» мне просто не нравится, и я его не покупаю. Всем участвующим прибыли да побольше.

Планирую завершить и пополнить наконец-то 4-ого брокера: «Фридом». На нем я хочу купить «Халык банк» (уже точно хочу, хотя были сомнения). Обзор фондового рынка Казахстана. Обзор «Халык банка».

На этой неделе банк отчитался с рекордной прибылью. Пока при сохранении прибыли в 4-ом квартале на прошлогоднем уровне (а она вероятней вырастет) — дивиденд составит около 22,5 тенге на акцию. При цене 185 тенге (12,2% доходность). Чистая процентная маржа 5,5% — уже даже обогнали наш Сбер. Год назад она была 4,2%. ЦБ Казахстана также повышает ставку, но уровень такой высокий, что они действуют мелкими шагами по 0,25%. В прошлом году, когда большинство стран снижали ставки, в Казахстане ее снизили с 9,25% до 9%. В моменте даже повышали до 12%, но это длилось месяц. В этом году ее повысили с 9% до 9,75% тремя повышениями. В октябре инфляция составила 8,9%.

После распродаж можно поискать компании для «что купить».

После распродаж можно поискать компании для «что купить».

«Сургутнефтегаз» (преф). Хотя цены на нефть упали на 10% за месяц, курс доллара вырос за тот же промежуток почти на 5 рублей. 10 долларов в нефти дало бы +- 35 млрд операционной прибыли. Зато 5 рублей курса дает около 250 млрд рублей переоценки. Это от значений октября, на конец 2020 года было 73,88 рубля — тот курс от которого считать переоценку для 2021 года. Совокупно сейчас можно снова ожидать 3,7+ рублей дивидендов. Почти 10% див. доходности. Не думаю, что буду сам покупать, если только курс не пойдет куда-то к 77+ рублей.

Уже купил (про портфель писал в начале недели) «Киви». Купил немного, с идеей на то, что кошмары компании могут оказаться не такими страшными. Фактически сейчас компания стоит по даже чуть дешевле балансовой стоимости, где основная часть активов — это просто деньги. При этом, этот кошелек избавился от убыточных бизнесов и будет способен зарабатывать деньги. После прекращения деятельности как ЦУПИС, не до конца ясно на сколько упадут результаты. Но по прикидкам получится 7% доходности по див. политике при падении прибыли в 2 раза. Вот от этого в 2 раза я отталкиваюсь, по факту все, что выше этого значения, может трактоваться рынком как оптимизм. Заход компании на рынок СНГ при этом — скорее отдельный долгосрочный драйвер, который внушает оптимизм. Товарищ Аксельрод (Жека, а не Бобби) с Investcomma делал обзор отчета за 3-ий квартал. Там все по делу, но я, чуть оптимистичней.

МРСК ЦП тоже уже купил. Купил также немного, потому что на всех этих паниках вполне могут дать вариант купить еще дешевле. Здесь порадовала динамика. Прошлогодний дивиденд дает доходность свыше 10%. А прибыль выросла в полтора раза. Так смотреть не совсем корректно, потому что важны еще ИПР. Но пока денежные потоки компании внушают оптимизм. За 9 месяцев операционный денежный поток 14,3 млрд рублей (7,98 млрд в 2020 году), капзатраты 9,9 млрд рублей (6,8 млрд в 2020 году). То есть FCF вырос почти в 4 раза, до 4 млрд рублей. Это около 14% относительно капитализации.

Интересны также X5, у которой понятный среднесрочный драйвер в виде увеличения свободного потока, снижения долга и роста дивидендов. Но, думаю, что это история не одного года. VK group, которую низко котируют. Думаю, что доли в СП со Сбером и доля в Aliexpress могут оцениваться на IPO в большую часть текущей капитализации компании. Хотя есть еще консолидированные соцсети и разработчики игр с поисковиком. Вдобавок недавно была сделка суперголосующими акциями VK у Сбера и ГПБ, которая прошла дороже, чем в конце 2019 года, когда была покупка Сбером. Mail тогда стоил на 10% дороже.

Посмотрел диалог с «Алросой». Отдельную статью, как с Яндексом, делать не буду. Выступление сводится к: предложение низкое, спрос высокий, цены будут расти. А у «Алроса» на таком рынке, еще и небольшой рост добычи. То, что на рынке дефицит подтверждается тем, что «Алроса» уже 4 месяца что добыла — продает сразу, распродав запасы. А акции сейчас стоят на уровне июня, когда дефицит еще не был очевидным.